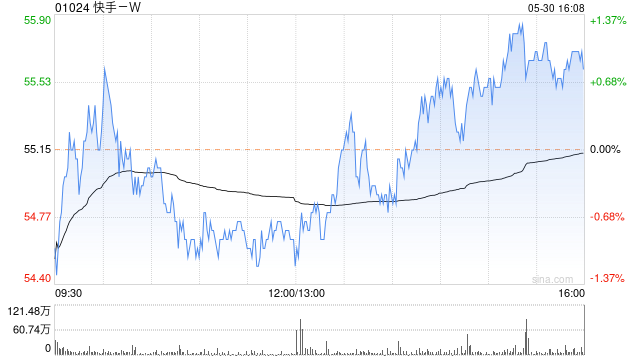

小摩发布研究报告称,维持快手-W(01024)“增持”评级,估值倍数有望扩张,建议持有。根据机构市场一致预期,2024-2026年调整后的预期每股收益年复合增长率约为30%。年初至今,快手股价上涨7%,主要原因是:1)机构市场一致预期2024年调整后的预期每股收益上调24%,以及2)在2024年的基础上市盈率倍数下调13%。虽然快手股价上涨似乎更多地是受贝塔驱动而非阿尔法驱动,但该行对未来1-2年股价前景的看法转为更加积极,因为快手的基本面发展使该行对其未来利润前景更加乐观。

报告主要观点如下:

该行预计2024年电商收入将增长30%。

2024年1季度,中国电商GMV同比增长28%,主要受以下因素推动:1)月活跃客户(MAC)同比增长22%,月活跃用户(MAU)渗透率超过18%(2023年1季度为15%)。2)货架电商增长,占GMV的25%(2023年4季度约为20%)。该行预计货架电商业务有望进一步扩大,SKU增加(摩根大通预测2024年占GMV的比例为25-30%,而同业平均水平为35-40%)和MAC渗透率提高(摩根大通预测2024年MAU为20%)将推动2024年GMV增长25%。由于KOL电商活动变现放缓,该行预计全年变现率为1.2%(2023年为1.1%,2024年1季度为1.4%),部分被货架电商对GMV的贡献增加所抵消。

该行预计2024年广告收入将增长25%。

2024年1季度,快手广告收入同比增长27%,得益于强劲的平台内循环广告收入增长、以强劲的垂直广告(短剧、小游戏、教育等)为代表的外部广告稳健复苏、以及“快意”大语言模型的采用(提高广告eCPM值(每一千次展示可以获得的广告收入))。该行预计2024年广告收入将增长25%,驱动因素包括:1)内部广告收入强劲增长(摩根大通预测2024年1季度占广告总收入的55-60%)和外部广告稳健增长(2024年同比增长约10%);2)广告加载率(9%,而抖音为15%)和eCPM值进一步改善。

将2024年调整后的净利润上调6%至170亿元。

快手表现出非常强大的成本控制能力,过去三年毛利率和每日活用户(DAU)的销售和营销成本持续下降。该行认为,得益于收入分成成本优化、良好的收入结构和持续的运营支出控制努力,利润率将进一步提高。