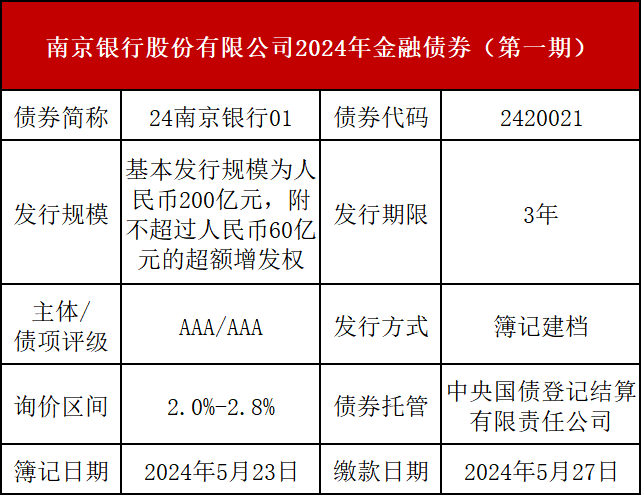

2024年5月23日,南京银行股份有限公司将在全国银行间债券市场发行南京银行股份有限公司2024年金融债券(第一期),期限为3年,基本发行规模为人民币200亿元,附不超过人民币60亿元的超额增发权,主体与债项评级均为AAA,本次债券募集的资金将用于优化中长期资产负债匹配结构,增加稳定中长期负债来源并支持中长期资产业务的开展。

诚邀投资人认购询价。

发行人联系人:

张 珂:

021-36698036

骆月飞:

021-66067830

簿记管理人联系人:

党 宁:

010-56050456/15801313410

杨 堤:

010-56051660/18810712893

南京银行成立于1996年2月,是全国20家系统重要性银行之一,是一家由国有法人股份、中资法人股份、外资股份和众多自然人股份共同组成的混合所有制商业银行,是国内首家在上交所主板上市的城市商业银行。公司共设有17家一级分行,经营服务区域实现京沪杭和江苏省县域网点全覆盖。公司投资控股了南银理财公司、鑫元基金管理公司、南银法巴消费金融公司、昆山鹿城村镇银行、宜兴阳羡村镇银行五家金融机构;投资参股了江苏金融租赁公司、日照银行、芜湖津盛农商行三家金融机构,经营业态涵盖城商行、农商行、基金公司、金融租赁、消费金融、金融理财等诸多领域,形成了资源优势互补、协同创新发展的综合化经营格局。

南京银行始终坚守“做强做精做出特色,成为中小银行中一流的综合金融服务商”的战略愿景,持续推进大零售、交易银行两大战略,深耕细作普惠金融业务、金融市场业务、投行业务。近年来,公司各项业务平稳较快增长,经营效益稳步提升,风险管控不断加强,资产质量保持稳定,发展能力持续增强。截至2023年末,公司资产总额2.29万亿元,2023年全年实现营业收入452亿元,实现归属于母公司股东的净利润185亿元。目前,公司位列英国《银行家》杂志公布的全球1000家大银行第91位、全球银行品牌500强排行榜第113位。