6月21日早间,西部证券(002673)发布公告称,公司基于自身发展需要,正在筹划以支付现金方式收购国融证券股份有限公司控股权事项,具体收购股份比例以最终签订的股份转让协议为准。

受此消息提振,6月21日,西部证券集合竞价一度封板。

国融证券去年扭亏为盈

国融证券注册地址位于内蒙古自治区呼和浩特市,其前身为内蒙古日信证券经纪有限责任公司。2016年3月,公司完成股改并整体变更为股份有限公司,并更名为“国融证券”。

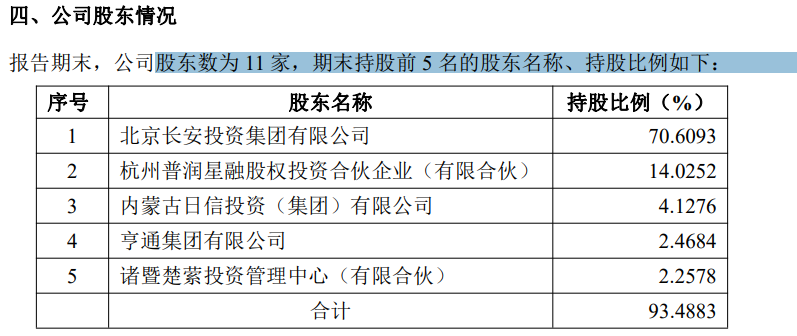

目前国融证券股东数为11家,第一大股东为北京长安投资集团有限公司,持股比例为70.61%。根据公司2023年年报,截至2023年期末持股前5名的股东名称、持股比例如下:

2023年,公司实现合并营业收入9.67亿元,同比增长38.42%,合并净利润4185.34万元,2022年同期净利润为-2.55亿元,扭亏为盈。

北交所、新三板业务是国融证券的经营亮点。2023年年报显示,当年公司保荐的北交所IPO项目骑士乳业成功发行,该项目为北交所首单涉农牧、乳业的上市项目。新三板业务方面,在市场整体督导企业数量大幅度减少的情况下,公司新三板业务无论从督导家数还是收入基本保持稳定,截至年末,新增推荐挂牌9家,新三板类项目持续督导264家,持续督导数量行业排名第4位。

但国融证券依然受到净资本规模小、盈利能力不强的困扰。截至2023年末,国融证券净资产42.16亿元,资产总额176.75亿元,两项指标分别排名行业第87位、第77位。

谋求向外扩张,西部证券曾参与竞购新时代证券

西部证券净资本规模则要大得多。2023年,公司实现营业收入68.94亿元,同比增长29.87%;实现净利润11.66亿元,同比增长170.76%。根据Wind资讯统计数据,2023年末,西部证券净资产、总资产分别排名行业第27位、第30位。2024年一季度末,公司净资产为283.26亿元,资产总额达985.33亿元。

值得一提的是,这也并非西部证券首次出手并购。2021年9月,西部证券发布公告,公司与北京金控组成联合体,以自有资金参与收购新时代证券98.24%股权。但最终新时代证券花落诚通集团,目前已更名为诚通证券。

对于本次筹划收购,西部证券在公告中指出,上述事项不构成公司关联交易及重大资产重组,亦不会对公司正常生产经营活动产生影响。本次交易尚处于筹划阶段,交易方案仍需进一步论证和协商,交易存在不确定性。公司将根据相关事项的进展情况,履行相应的决策程序和信息披露义务。

定调培育一流投行,券业并购重组受关注

值得一提的是,从去年开始,在监管支持下,券业并购重组已呈现提速趋势。

3月15日,按照中央金融工作会议确定的“培育一流投资银行和投资机构”的基调,中国证监会发布《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,明确支持证券行业并购整合。该《意见》同时指出,力争通过5年左右的时间,推动形成10家左右优质头部机构引领行业高质量发展的态势;到2035年,形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构。

从目前情况来看,浙商、国联的并购目前最引得行业关注。此外,“平安+方正”“华创+太平洋(601099)”也备受投资者重视。

2023年3月15日,无锡市国联发展(集团)有限公司通过竞拍方式取得民生证券股权。2024年4月25日晚间,国联证券发布公告称,国联证券正在筹划通过发行A股股份的方式收购民生证券控制权并募集配套资金。这被视为两家证券公司重组整合进入实质性阶段。

2024年3月29日,浙商证券(601878)发布公告称,拟通过协议转让方式,受让重庆信托、天津重信、重庆嘉鸿、深圳远为、深圳中峻分别持有的国都证券4.7170%、4.7170%、3.7736%、3.3089%、2.6289%股份,合计股份占比为19.1454%。本次受让成功后,浙商证券将成为国都证券的第一大股东。