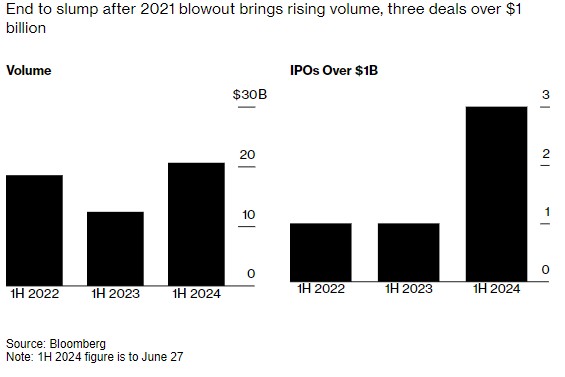

华尔街的股权资本市场似乎迎来了久违的顺风顺水局面。数据显示,美国2024年上半年首次公开募股(IPO)市场迎来了自2021年以来的最佳开局,筹集资金超过200亿美元。这股势头不仅体现在IPO上,可转换债券和已上市公司股票的销售也接近疫情前的水平,显示出市场活动的复苏。尽管要达到2021年的历史交易量还需要很长时间,但市场普遍对2024年成为众多准上市公司翘首以盼的反弹之年充满了信心。

摩根士丹利美洲ECM联席主管Andrew Wetenhall表示:“近几个月来,我们迎来了更好的发行窗口期,这主要得益于投资者群体的积极参与。”他强调,与新冠疫情之前相比,当前的交易量增长更趋于常态化,主权投资者、养老基金、多头投资者和对冲基金等都在积极推动交易的完成。

高盛集团股票银团全球主管Elizabeth Reed则认为,估值讨论将变得更加均衡,既能够体现资产的质量,也能反映投资者的反馈。她指出:“IPO的风险并非一成不变,如果你真正了解一项资产,IPO就不会是风险的代名词。”

股市的上涨和相对较低的波动性让一些大型企业,如冷藏巨头Lineage Inc.,有信心在下半年推进大规模上市计划。今年已有三家公司成功上市,募资超过10亿美元,其中邮轮运营商Viking Holdings Ltd.更是筹集了高达18亿美元的资金。这一数字与去年全年持平,显示出市场的活跃程度。

然而,下半年的市场将面临全球高风险的选举挑战。虽然美国大选吸引了全球的目光,但银行家们也在密切关注7月英国和法国的选民投票情况,以评估其对市场风险情绪的影响。在这种情况下,IPO银行家可能会建议客户避开美国大选期间的市场波动。摩根大通美洲ECM部门负责人Keith Canton表示,大多数客户都希望在10月底前完成上市并为其股票定价。

花旗集团北美ECM业务联席主管Russ Chong也指出,在选举年,管理团队可能会更倾向于专注于业务运营,而将上市计划推迟到2025年。

此外,一个更大的疑问是私募股权公司是否会带着大量资产重返IPO市场。这些资产在过去三年中一直难以转移。由于11月之后监管立场可能会发生变化,许多收购公司正在密切关注市场对新企业上市的接受程度,并考虑是否要暂时观望,稍后再进行出售。

然而,一些银行家认为私募股权资产可能会带来更大的交易机会,降低杠杆率,这对市场来说可能是一个好消息。瑞银集团(UBS Group AG)股票资本市场全球联席主管Tommy Rueger在接受采访时表示,投资者明显更倾向于将资金投入规模更大、流动性更强的股票。

据报道,接近首次股票出售的公司包括Vista Equity Partners旗下的汽车数据提供商Solera和KKR & Co.旗下的软件公司OneStream,这两家公司都在寻求数十亿美元的估值。

花旗集团的张先生表示:“与去年不同,一个交易的成功或失败不会决定整个市场的走向。”他强调,一些IPO定价合理的公司交易表现良好,反之亦然,这表明市场正逐渐展现出理性的一面。

整体来看,2024年的股权资本市场呈现出复苏的态势,投资者的积极参与和市场的理性态度为IPO市场带来了新的活力。随着市场的进一步开放和监管环境的稳定,我们有理由期待更多的企业将利用这一窗口期,实现其上市目标。