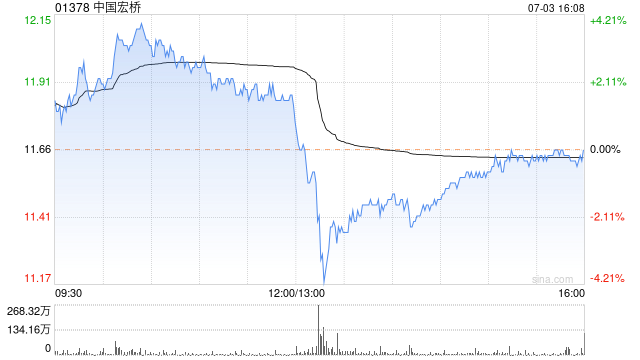

中泰证券发布研究报告称,维持中国宏桥(01378)“买入”评级,2024-26年铝价假设为2.1/2.3/2.5万元/吨,上调对2024-26年氧化铝价格假设为3500/3500/3750元/吨,预计2024-26年公司净利润为210/248/299亿元(前值190/217/252亿元)。近日公司发布正面盈利预告,截至2024上半年净利润较去年同期相比,预计可能会增加220%左右,2023上半年公司实现净利润约29.72亿元,预计2024年上半年实现净利润95.1亿元。根据公司公告,一季度中国宏桥子公司山东宏桥实现净利润43.4亿元,预计二季度实现净利润51.7亿元。

中泰证券主要观点如下:

电解铝与氧化铝价格持续上行,吨盈利扩张。

24年以来,公司两大主要产品电解铝及氧化铝价格均明显上行。24Q1、Q2电解铝均价分别为19047元/吨、20584元/吨;氧化铝均价分别为3325元/吨、3564元/吨。同时主要原材料煤炭、阳极炭块等的采购价格有所下降。24Q1、Q2山西动力煤坑口均价为749元/吨、700元/吨;预焙阳极均价为4534元/吨、4597元/吨(23Q4均价4858元/吨)。根据该行测算,24Q1、Q2电解铝行业吨净利分别为1658元/吨、2502元/吨;24Q1、Q2氧化铝行业吨净利分别为356元/吨、558元/吨。公司两大主营业务盈利均明显扩张。

二季度云南复产完毕,产量持续释放。

根据百川,公司云南部分产能自2024年3月开始复产,4月已经复产完毕,目前云南在产产能150万吨,预计云南地区10万吨产能释放将使公司二季度电解铝产量较一季度增加1-2万吨。

市场低估了铝产业链两端,产业链景气度或呈螺旋式上涨。

1)电解铝:供给端,国内电解铝的电供矛盾不仅仅在于水电,更取决于风光储新能源,电力供应天然具备“脆弱性”;进一步延伸,能源体系变革与新能源建设过程中,传统能源严重压缩资本开支及原料争抢,会最终带来电解铝另一个生产原料—石油大炼化副产品石油焦的短缺,中长期对全球电解铝生产影响会更为深远。需求端,在国内保交楼、逆周期调节不断发力背景下,传统需求拖累将放缓。新能源需求(新能源汽车、光伏等)将带动电解铝需求趋势性回升,全局影响正在显现出来。绿色金属电解铝需求不能过分悲观—年均需求增速或将维持2-3%。电解铝自身结构正在发生深刻变化,“类资源”属性将逐步显现。

2)氧化铝:供需过剩格局虽延续,但氧化铝产量或将受制于原料端瓶颈。我国铝土矿供应较为脆弱,进口依存度70%以上,且集中度高,其中70%来源于几内亚。一旦几内亚出现影响供应的突发事件(比如23年末油罐爆炸),对于原料供应的扰动就会十分明显,从而影响氧化铝生产及价格波动。更重要的是,氧化铝价格通常跟涨电解铝。历史上氧化铝与电解铝比价关系相对稳定,位于12%~24%区间,且大多数时间位于15%~20%区间。在电解铝上涨周期中,氧化铝价格通常跟涨。此外,氧化铝行业虽常年处于过剩状态,但由于其开停相对灵活,行业盈利水平阶段性走低时,可通过随时关停产能控制供给,因此行业底部时通常亏损幅度较小且持续时间较短。市场或低估了电解铝价格上涨周期中氧化铝的受益程度。