炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

因一起“匿名”的终审判决书,行家关注到华龙证券旗下分支机构及时任老总的“神奇操作”。虽然打赢了官司,但对这家刚刚更新IPO文件的券商来说,内控合规的“顽疾”,是否会对其上市大业造成影响呢?

新增匿名诉讼案件

7月15日,裁判文书网新增了一起“匿名”文书。

当事人廖女士起诉某证券公司新疆分公司及赵某,以违规隐瞒私募产品风险、承诺收益,未经客户的委托,擅自为客户买卖证券为由,主张合计256万余元的损失赔偿。

乍一看,行家感到惊讶:究竟是哪家券商大胆妄为?对“衣食父母”的客户,竟然也敢这样乱来?

细看之下,这份判决书中出现了多项“要素”。行家从而唯一确定,涉事机构是华龙证券新疆分公司。案涉私募产品之一,也确认是圣康世纪投资控股(北京)有限公司(简称:圣康世纪)旗下的“北京3号私募投资基金”(下称“北京3号”或“案涉基金”)。

公开信息显示,华龙证券新疆分公司成立于2013年7月,已有11年历史。

据企查查信息,华龙证券新疆分公司在2016年的参保人员尚有11名,其后大幅下降,2023年参保人员仅为4名。2019年2月,新疆分公司负责人从“吴林谦”变更为“吴媚”;2023年8月,又从“吴媚”变更为“唐雯莉”。

一级私募风险暴雷

判决书显示,廖女士早在2007年便开始股票交易,曾多次购买百万级基金产品。在华龙证券新疆分公司,她先后进行了8次基金风险评估,其中2016年12月的评估结果为AA级(积极型)。

2017年3月,廖女士出资200万元投资“北京3号”。基金合同显示,基金管理人为圣康世纪,代销机构为华龙证券,存续期限为18+18个月。

本以为积极投资,能够有丰厚的回报。然而,事与愿违。三年期满,“北京3号”未能未能如期结算。其基金管理人圣康世纪分别于2020年3月、2020年12月和2021年6月发布《清算公告》进行说明。根据圣康世纪提供的数据,截至2023年3月23日,“北京3号”净值为0.7097,廖女士浮亏三成。

问题是,圣康世纪可是一家股权创投类私募,管理规模5到10亿元。

案涉基金“北京3号”于2017年3月成立,同年4月备案为创业投资类私募基金。自2017年以来,再也没有更新过这只私募的信息。

而圣康世纪也是“凄凄惨惨”,自2020年起,陆续出现了涉诉纠纷、股权冻结、被执行和限制高消费信息。

让行家感到好奇的是,这位投资者为何会甘冒风险,购买一级私募?

廖女士在诉状中表示,华龙证券新疆分公司刻意隐瞒产品风险,存在欺诈、误导。时任乌鲁木齐澎湖路证券营业部负责人赵某,更是向她承诺保本保收益。据此她向法院提出主张,要求共同赔偿全部损失。

指责擅自操作账户

而另一项指控,同样来自购买私募产品,情况更为“惊悚”。

2018年3月,廖女士名下账户出资100万元,在线认购了一款名为“某行业轮动混”的私募产品,风险等级为R3(中风险)。持有不到半年,在2018年8月赎回时,只剩下了87.97万元。

廖女士向法院指控,赵某作为华龙证券澎湖路营业部负责人,未经允许,擅自使用她名下的账户认购和赎回产品,造成12万余元损失。事后,赵某向廖女士补偿了5万元,廖女士继续提出主张,要求新疆分公司和赵某赔偿其全部损失。

WHAT,堂堂券商营业部老总,违反投资者适当性不说,还私自操作客户账户?这是如何做到的?

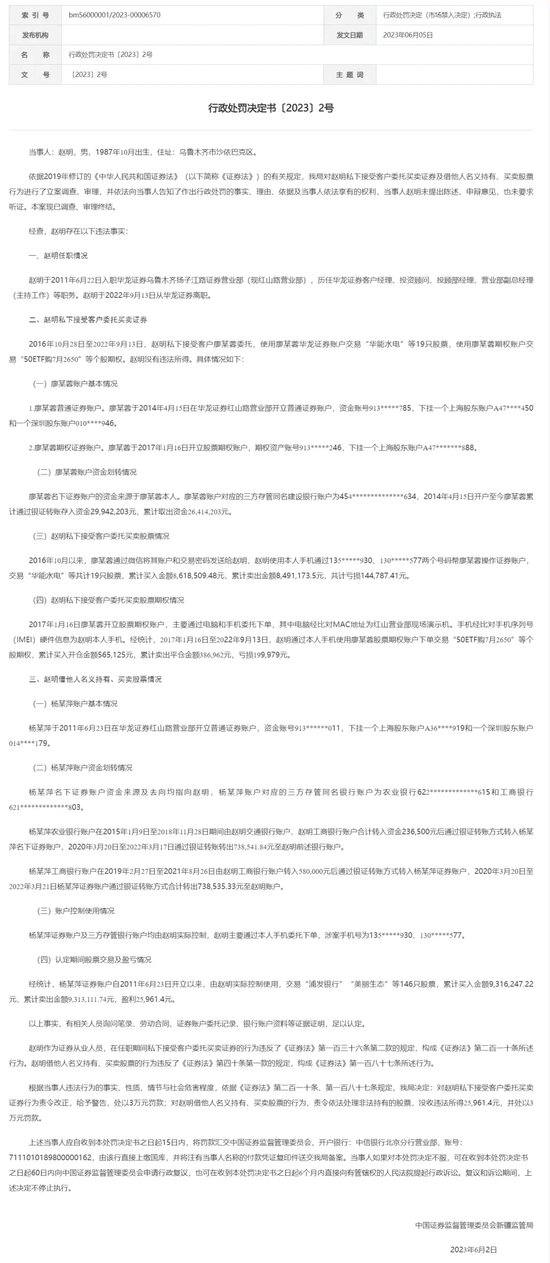

作为举证,廖女士向法院出具了新疆证监局作出的(2023)2号行政处罚决定书,用以证明赵某“存在私下接受客户的委托买卖证券、期权以及借用他人名义持有、买卖股票和期权的行为”。

这份下发于2023年6月的监管罚单,行家还颇有印象。受罚的当事人赵某,曾在华龙证券乌鲁木齐红山路营业部任职多年,历任客户经理、投资顾问、投顾部经理、营业部副总经理(主持工作)等职务。

一则细节显示,2016年10月以来,客户廖某某通过微信将其账户和交易密码发送给赵某,后者通过其本人手机“帮”客户操作证券账户,直到离职。期间交易“华能水电”等19只股票,累计买入金额8,61.85万元,卖出849.12万元,亏损14.48万元。而这位客户是否就是本案的原告方,行家不得而知。

内控合规暴露不足

当然,这并不是这位时任营业部负责人首次被罚。

2022年7月,新疆证监局曾对其进行约谈,原因同样是是私下接受客户委托买卖证券、借他人名义持有买卖股票。

而这起营业部总经理的违规案件,“暴露”出华龙证券新疆分公司“内部监督管理不足,未能有效防范工作人员利用职务便利从事违法违规行为”。为此,新疆证监局对华龙证券新疆分公司采取出具警示函的监管措施,记入证券期货市场诚信档案。要求其完善内部管理、加强从业人员管控、及时消除风险隐患。

行家还注意到,上交所此前对华龙证券IPO文件提出的了多项问询,第一条就是“关于行政处罚及风险控制”,要求说明“是否完整披露报告期内的违法违规行为,报告期内行政处罚和监管措施发生的原因、整改措施、对发行人的影响,是否构成重大违法违规,发行人内控制度是否健全并有效执行”。

今年6月29日,华龙证券更新发布了反馈回复函,其中列示了这则涉及对新疆分公司的监管处罚。

华龙证券表示,已于2022 年8月15日报送了《华龙证券股份有限公司新疆分公司关于加强合规管理的整改报告》(华龙新疆[2022]23 号),采取了完善内部管理、加强从业人员管控、及时消除风险隐患等措施,并完成了整改。

或许因为是针对从业人员个人的罚单,又或许这不属于法定披露信息范畴。前述两份涉及华龙证券时任营业部负责人的罚单,并没有出现在其IPO文件中。

同样没有出现的,还有今年年初深交所的自律处分函,其中同样提到了财富管理业务,尤其是颇为敏感的“适当性”问题。

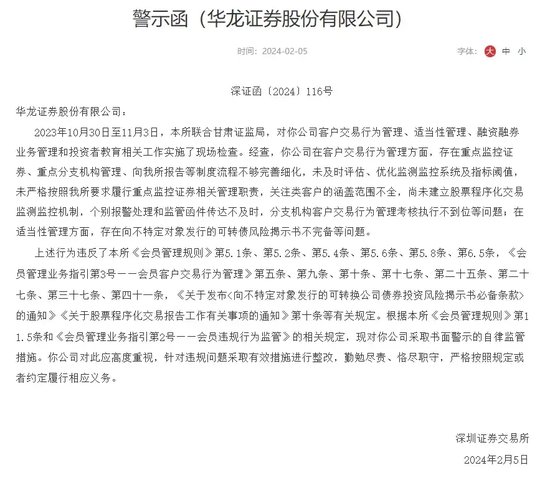

财富条线再收处分

据深交所官网,2023年10月30日至11月3日,深交所联合甘肃证监局对华龙证券实施了现场检查。经查,华龙证券在客户交易行为管理方面,存在重点监控证券、重点分支机构管理、向深交所报告等制度流程不够完善细化,未及时评估、优化监测监控系统及指标阈值,未严格按照要求履行重点监控证券相关管理职责,关注类客户的涵盖范围不全,尚未建立股票程序化交易监测监控机制,个别报警处理和监管函件传达不及时,分支机构客户交易行为管理考核执行不到位等问题;在适当性管理方面,存在向不特定对象发行的可转债风险揭示书不完备等问题。

为此,深交所在今年春节前夕下发深证函〔2024〕116号警示函,对华龙证券采取书面警示的自律监管措施。要求其高度重视,针对违规问题采取有效措施进行整改,勤勉尽责、恪尽职守,严格按照规定或者约定履行相应义务。

招股书显示,华龙证券合规总监卢卫民先生,早在上个世纪就在证监系统任职,曾任甘肃证监局机构处副处长(主持工作)、办公室正处调研员;北京证监局期货处副处长(挂职)等职。他于2013年1月至2020年8月任华龙证券党委委员;自2014年7月至今任合规总监;期间于自2014年7月至2020年12月担任副总经理,2014年10月至2020年6月担任首席风险官。目前他还兼任合规管理总部总经理。

那么,这位分管合规管理的高管,是否了解这份罚单的情况,又是否进行了整改呢?

证明尽责终审完胜

回到前面的案件。

乌鲁木齐市天山区人民法院(简称:天山区法院)认为,廖女士需要就其主张进行举证。在案证据证明,廖女士的基本情况、财产状况、金融资产状况、投资知识和经验符合普通投资者要求。华龙证券新疆分公司作为案涉基金综合服务机构,赵某作为工作人员,已对进行了风险评估,等级与产品风险等级匹配。在销售基金产品前后,华龙证券已通过现场风险告知、电话回访等方式作出产品信息告知及相关风险提示。天山区法院据此认为,不存在误导、欺诈情形,不应承担损失责任。一审判决:驳回全部诉讼请求。

廖女士不服一审判决,诉至乌鲁木齐市中级人民法院(简称:乌鲁木齐中院)。二审法院同样认为,新疆分公司作为代销机构,履行了适当性义务和告知义务。在了解产品特征和风险等级的基础上,多次以书面文件的形式和现场告知的形式进行了揭示。购买产品依据的仍在在有效期内的问卷测试亦显示,新疆分公司对其个人情况、财产情况、投资经验、投资需求等进行了了解和分类,廖某属于积极性投资者,与产品风险等级符合。基于上述了解情况进行销售产品,符合投资者适当性要求。

而对赵某“保本保收益”的承诺责任,二审法院进行了重新认定:赵某作为证券从业人员,违规作出了利益承诺,使得投资者基于信任购买了该基金产品,因而具有一定的过错。鉴于损失数额尚未明确,法院建议待案涉基金清算完成后,可另行向赵某主张赔偿损失。

对“擅自购买基金”的指控,法院同样认为新疆分公司已通过风险测评和电话回访进行了风险揭示,不存在过错。而赵某作出保本保收益承诺的违法违规行为,导致廖女士在对基金风险认知不充分的情况下投资,具有主观过错,应当承担一定的赔偿责任。

法院同时指出,廖女士“作为具有十年股票投资经验的投资者,应当能够预见到股票、基金交易的风险”,却轻信保本保收益的承诺,不对基金风险做独立判断,自身亦存在过错,对其损失应当自担部分责任。鉴于赵某已支付了5万元补偿款,法院认定无需额外赔偿。

综上,乌鲁木齐中院在今年7月15日终审判决:驳回上诉,维持原判。

披卷深思,“买者尽责,买者自负”,并不是一句空言。对华龙证券来说,在本案中大获全胜,免于赔偿责任。这既是对其充分履行投资者适当性义务的肯定,也有着足以警示券商同行的意义。

IPO文件显示,华龙证券自2021年到2023年,营业收入分别为73,311.88万元、42,372.56 万元和30,445.97万元,呈现连续下降态势。其中,经纪业务分部的收入分别为 63,979.87 万元、53,810.61 万元和46,056.27 万元。

另据年报数据,华龙证券在2021年代销金融产品业务收入为0.34亿元;2022年锐减至0.10亿元,2023年进一步下降至0.06亿元。

在券商转型财富管理的大潮中,代销业务的“式微”,是否也有因为金融产品销售纠纷,导致华龙证券对此产生顾虑有关?