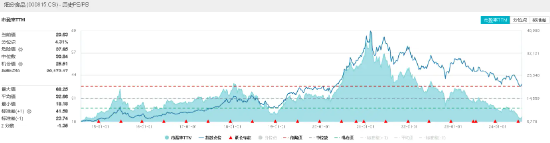

截至7月19日,公募基金2024年2季报已基本披露完毕,数据显示,白酒龙头贵州茅台在公募基金重仓股排行榜中高居榜首,持股总市值超1100亿元。除贵州茅台外,五粮液、泸州老窖、山西汾酒亦分别以471.98亿元、309.45亿元、270.96亿元的持股市值在排行榜中跻身前列。

值得注意的是,贵州茅台、五粮液、泸州老窖、山西汾酒均跻身食品ETF(515710)前5大重仓股,截至2024年2季度末,持仓占比分别为14.76%、14.63%、8.09%、7.88%。

就公募基金重仓贵州茅台的原因,相关人士分析认为,贵州茅台的龙头地位决定了其自身存在不同于其他企业的周期性调整,投资者们坚定持有茅台的投资逻辑是:一方面,直接影响茅台营收规模的是企业向经销渠道供货时提供的批价,批价之后的终端售价主要影响着经销商利润,对企业经营、股价走势的影响十分有限。

另一方面,机构投资者更青睐长期稳定的“无风险收益”,贵州茅台是分红大户,比如,2023年分红方案是每10股派发现金红利308.76元,总计派发现金红利达到627.87亿元(含税)。在资本市场,酒企如此之高的分红收益让其他行业难以望其项背。

光大证券指出,短期来看,茅台价格波动、对龙头2025年收入增速预期的下调,可能仍会压制板块情绪,但批价波动不会向下传导至报表,且茅台当前市值对应的股息率已经接近3%、收入双位数增长具备确定性,拉长维度看股价回调下配置价值有望提升。

从食饮板块整体估值角度来看,Wind数据显示,截至上个交易日(7月19日)收盘,食品ETF(515710)所跟踪的细分食品指数市盈率为20.63倍,位于近10年4.31%分位点的低位,中长期配置性价比凸显。

就食饮板块后市,中信建投表示,食品饮料板块回调提升配置价值,下半年需求预期有望提振。饮料表现优异,旺季来临,看好啤酒板块。高股息标的增长稳健,在当前经济环境下具备较强吸引力。白酒方面,龙头企业市占率继续提升,增强股东回报凸显配置价值。

浙商证券认为,白酒2024年2季度表现平稳,淡季控速不改全年业绩确定性,贵州茅台或已迎批价底及市值底,预计2024年2季度业绩及消费税改革为7月核心关注点,白酒板块仍具有高ROE、高现金流、股息率提升的特征,继续看好板块中长期投资机会;大众品方面,2024年大众品或仍将保持渐进式回暖,当前板块估值具备性价比。

一键配置吃喝板块核心资产,重点关注食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

文中图片及数据来源于沪深交易所、华宝基金、Wind、雪球等,截至2024年7月19日。风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适合适当性评级C3(平衡型)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。