美式期权的定价策略

在金融衍生品市场中,美式期权因其灵活性而受到投资者的青睐。与欧式期权不同,美式期权赋予持有者在到期日之前的任何时间行使权利的选择权。这种灵活性不仅增加了期权的价值,也使得其定价策略更为复杂。本文将探讨美式期权的定价策略,帮助投资者更好地理解和应用这一金融工具。

首先,美式期权的定价涉及到一个关键概念――提前行使的边界。理论上,美式期权的最优行使时间是在期权内在价值高于其时间价值时。然而,确定这一边界并非易事,因为它依赖于多种因素,包括标的资产价格、波动率、利率以及期权到期时间等。

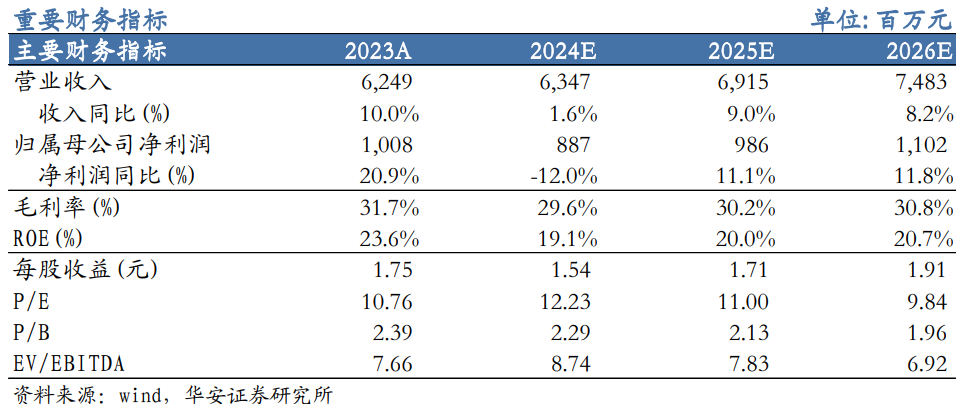

为了更直观地理解这一概念,我们可以通过一个简单的表格来比较美式期权与欧式期权的定价差异:

在实际操作中,投资者通常使用数值方法来估算美式期权的价值。二叉树模型是一种常用的方法,它通过构建标的资产价格的离散时间树来模拟期权的可能路径,并计算每一路径下的期权价值。另一种方法是蒙特卡洛模拟,它通过随机生成大量可能的资产价格路径来估算期权的期望价值。

此外,美式期权的定价还受到市场情绪和预期波动率的影响。在波动率较高的情况下,期权的时间价值增加,投资者更倾向于持有期权而不是提前行使。相反,在波动率较低时,提前行使的可能性增加,因为期权的时间价值相对较低。

总之,美式期权的定价策略是一个复杂但至关重要的课题。投资者需要综合考虑多种因素,包括标的资产价格、波动率、利率以及期权到期时间等,以确定最优的行使策略。通过深入理解这些定价机制,投资者可以更有效地管理风险并抓住市场机会。