围绕美国经济衰退或放缓的担忧正在引发金融市场参与者的广泛戒备,他们担心一件很少发生且需要高门槛才能实施的事情:美联储紧急降息。

上一次美国央行进行这样的调整是在2020年3月,当时正处于新冠疫情的爆发初期,美联储在一次会议间隔中将借贷成本下调了50个基点至1%-1.25%。然而,当天股市仍然暴跌,投资者感到震惊而非安慰,这表明即使金融市场参与者如愿以偿,结果也可能适得其反。

在美联储一个多世纪的历史中,紧急降息的情况极为罕见。这些情况包括2008年雷曼兄弟倒闭后的时期;2007-2008年次贷危机、金融危机和随后的经济衰退期间;2001年9月11日恐怖袭击后;以及2001年科技股泡沫破灭后的时期。

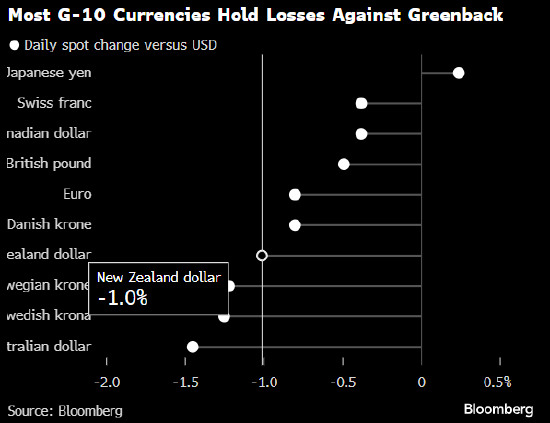

周一,负面情绪如此强烈,以至于全球金融市场陷入动荡,从亚洲到欧洲再到美国,股市大幅下跌。据报道,掉期市场一度认为未来一周紧急降息的可能性超过50%。著名经济学家Jeremy Siegel呼吁美联储紧急降息75个基点,并在9月再次降息同等幅度。

上周五发布的7月非农就业报告显示,经济新增就业岗位低于预期,仅为11.4万个,失业率从4.1%微升至4.3%,这引发了对美联储行动的猜测。华尔街公司开始呼吁美联储的降息应比之前预期的更为激进。摩根大通的经济学家Michael Feroli在一份报告中写道,“有充分理由在9月18日或美联储下一次政策更新之前采取行动。”

周一,亚洲市场“哀鸿遍野”。日经225指数收盘下跌12.4%,这是自1987年10月20日,即美国“黑色星期一”股市崩盘后的最大单日跌幅。

纽约Bannockburn Global Forex的首席市场策略师Marc Chandler表示:“美联储除了价格稳定和充分就业的两个任务外,还有第三个任务,即金融稳定,但紧急降息的门槛太高了,我想不出他们曾在没有某种稳定性问题的情况下做过这样的事。即使美股下滑,我们今年的汇率仍然较高。考虑到美联储需要恢复市场信心,旨在安抚市场的紧急降息可能会引发更多恐慌。”

就在上周三,美联储官员决定将利率维持在5.25%到5.5%之间不变。主席鲍威尔表示,决策者希望在降低利率之前对通胀有更多信心,并且9月份的降息可能在讨论之中。

周一,美国三大主要股指全线收低,道琼斯工业平均指数收盘下跌1,033.99点或2.6%。

虽然紧急降息的可能性在上升,波士顿Bolvin Wealth Management Group的总裁Gina Bolvin表示,“投资者应该记住,基本面没有太大变化,周五的就业报告只是一个数据。然而,货币市场很重要,可能会成为美联储介入的催化剂。”

Bolvin在一封电子邮件中写道,“投资者需要深呼吸,股市调整是正常的,失业率在上升,但仍然处于历史低位。美联储仍然可以稳住局面,但难度越来越大。”