摘 要

我国债券市场的发展持续向好、存量规模不断扩大,对支持实体经济发挥了重要作用,也有助于个人投资者增加财产性收入。与此同时,我国住户部门定期存款规模快速增长,对优质资产的投资需求持续增长。本文分析了当前债券市场发展情况,论述了引导个人投资者直接参与债券投资的重要意义,并从增加对个人投资者的债券供给、完善基础设施、加强投资者教育和保护等方面提出了建议。

关键词

个人投资者 储蓄存款 债券市场 经济发展

债券市场对支持实体经济具有重要作用

一是债券市场规模持续扩大,为经济建设提供增量资金。根据中国银行间市场交易商协会(NAFMII)发布的《中国债券市场发展报告(2023)》,2023年我国债券发行规模为70.83万亿元,较2022年增长9.38万亿元,增幅为15.3%;托管存量规模为157.68万亿元,较2022年增加13.12万亿元,增幅为9.1%。其中,政府债券余额为70.28万亿元,较上年末增加9.82万亿元,同比增长16.2%,是存量规模、增量规模和增幅最大的券种,在债券支持经济发展方面发挥了中流砥柱作用。

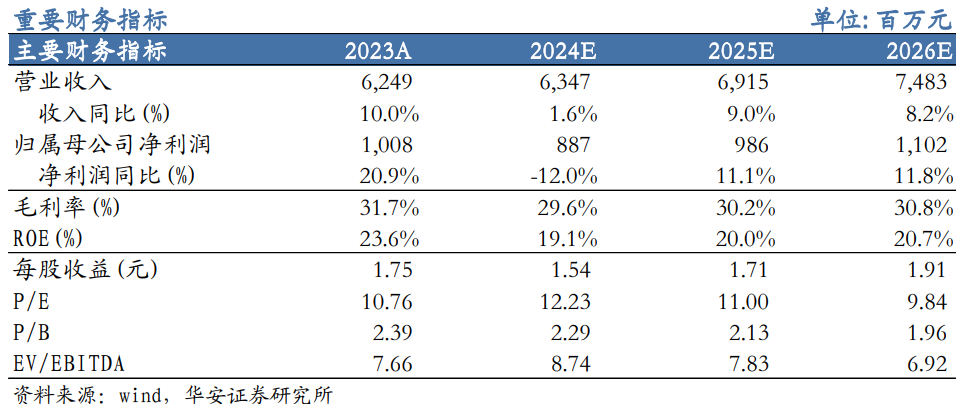

二是债券市场利率不断下行,降低了市场融资成本。以10年期国债、AAA级和AA级中短期票据为例,2023年末其到期收益率较年初分别下降27BP、63BP和77BP(见图1),较大程度降低了相关主体的融资成本和偿付压力,带动了市场融资需求。

三是支持领域不断优化,对支持实体经济更加具有针对性。国债方面,2023年我国增发1万亿元国债用于支持灾后恢复重建,并从2024年开始连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设;地方政府专项债方面,新增新能源、新基建、保障性住房等多个投向领域,支持重点行业基础设施建设;公司信用类债券方面,创新推出混合型科创票据,持续推动绿色债券产品发展,保障重点领域企业融资。

个人投资者参与债券市场情况

(一)个人投资者直接持有债券规模占比较低,以政府债券为主

我国个人投资者直接持有债券规模占比较低。根据中国人民银行数据,2022年末我国住户部门持有债券规模为12994亿元,较2021年末下降6.68%,占整体规模不足1%。我国债券市场个人投资者直接参与债券投资的占比尚处于较低水平,具有很大发展空间。

从持有债券结构来看,2022年末个人投资者持券中政府债券占比82.11%,企业债券占14.39%。这说明个人投资者在债券投资上更多追求低风险的固定收益,同时也反映出面向个人投资者的高评级、低风险企业债券供给仍有提升的空间。

(二)个人投资者对债券等优质资产的需求增加

我国住户部门的定期存款规模呈现出快速上升趋势。2020年以来,我国权益市场出现较大波动,部分银行理财出现亏损。在此情况下,居民投资行为发生了一定的变化。从中国人民银行的数据来看,2022年末住户部门持有股票23.91万亿元,同比减少4.43万亿元;持有证券投资基金8.08万亿元,同比减少0.11万亿元;持有债券1.30万亿元,同比减少930亿元。资金从股票、基金、债券市场流出后,较多转移到存款上。金融机构住户部门定期及其他存款的规模从2020年1月末的54.70万亿元持续上升,截至2024年4月末已达105.47万亿元。

同期,存款利率多次下调,定期存款逐渐难以满足个人投资者提高财产性收入的需求。以中国工商银行3年期人民币整存整取定期存款为例,其年化利率从2020年初的2.75%下降至2024年5月的1.95%,降幅为80BP。在居民财产规模扩大的同时,投资渠道还有待进一步丰富,以增加居民财产性收入。

促进个人投资者参与债券直接投资具有重要意义

(一)引导储蓄存款进入债券市场,为市场带来增量资金

当前债券市场投资者以金融机构为主。根据NAFMII数据,2023年末在中央结算公司和上海清算所托管的银行间债券为135.58万亿元,其中存款类金融机构持有债券80.01万亿元、保险类机构和证券公司持有债券7.65万亿元,合计持券占比64.66%。随着债券发行规模的扩大和债券期限的拉长,金融机构资产端久期不断拉长,对流动性管理提出了更高要求。

近3年来我国住户部门每年新增定期及其他存款约12.7万亿元。大量资金以定期存款形式固定下来,依托银行间接融资的方式参与资金融通和经济建设。

若按照2023年末我国债券市场余额规模计算,假设其他类型投资者持券总规模不变,个人投资者直接持券规模市场占比每提升1个百分点,将为市场带来约1.6万亿元的增量资金,这些资金将通过各类债券直接投入到项目建设和公司运营上,进而拉动投资和消费,助力经济高质量发展。同时,将部分储蓄存款引入资本市场,可以进一步提升资金融通效率、完善债券市场投资者结构、推动多层次债券市场健康发展。

(二)拓宽个人投资者投资渠道,提高居民财产性收入

引导个人投资者参与债券直接投资,可以丰富投资渠道,增加居民财产性收入,进而提升居民再投资和消费的能力和意愿,有助于推动实现资本市场发展和经济发展的良性循环。

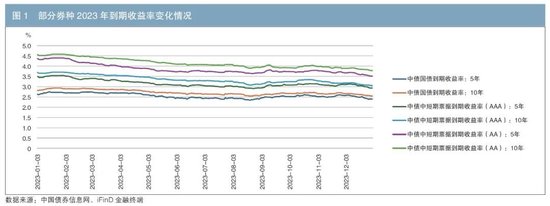

相较于股票、基金、理财等投资渠道,债券收益更稳定。在近年来银行储蓄存款利率持续下降的背景下,政府债券等高等级债券的投资收益优势得以进一步体现,相同期限国债到期收益率均要高于定期存款利率。以1年期品种为例,国债到期收益率比银行挂牌利率高约19BP(见表1)。

同时,相较于通过债券基金、银行理财等方式间接参与债券投资,个人投资者直接参与债券投资可以降低申购费、赎回费、管理费等中间成本,更加清楚所投债券情况,可以对所持债券进行更加完备的管理操作,提升资金融通的效率,更好地满足资产配置需求,提升收益水平。

(三)完善债券市场交易结构,助力多层次债券市场建设

当前我国债券市场主要包括银行间债券市场、交易所债券市场、商业银行柜台债券市场三个子市场。银行间市场参与者主要是机构投资者,个人投资者参与债券投资主要通过交易所市场和柜台市场。根据NAFMII数据,2023年我国债券市场成交量为2601.29万亿元,其中银行间市场成交量为2096.47万亿元,同比增长20.2%,占比约为80.6%;交易所市场成交量为504.67万亿元,同比增长14.3%,占比约为19.4%;柜台市场成交额为1453亿元,同比减少13.9%,占比不足0.01%。引导个人投资者参与债券投资,可以在一定程度上提升交易所市场、柜台市场债券交易的规模和活跃程度,增强做市商报价和服务能力,进而与银行间市场形成良性联动,助力多层次债券市场持续发展。

促进个人投资者参与债券直接投资工作建议

为增加个人投资者直接购买债券市场渠道,管理部门不断完善柜台债券业务管理规则,从扩大柜台债券投资品种等方面便利个人投资者债券投资,为个人投资者参与债券投资创造良好环境。2024年5月,招商银行、浙商银行率先开售30年期超长期特别国债,票面利率2.57%,每半年付息一次。居民认购踊跃,销售情况良好。整体而言,我国个人投资者参与债券投资的环境逐渐成熟,有望持续向好发展。

为更好地支持个人投资者直接参与债券投资,可以从增加对个人投资者的债券供给、完善基础设施、加强投资者教育和保护等方面做好相关工作。

(一)稳步增加债券供给,为个人投资者提供更多选择

一是扩大供给债券品种。当前个人投资者持有债券以政府债券为主。公司信用类债券相较于同期限的政府债券具有更高的票息收益,逐步引入更多高评级公司信用类债券进入个人投资范围,可以更好满足不同类型个人投资者的投资需求。

二是丰富供给债券的发行期限。不同期限债券各有优势,丰富供给债券的发行期限,可以更好满足不同类型投资者获取票息收益、价差收益、流动性管理等多种投资策略,提升其市场参与程度。

三是扩大供给债券的整体规模。引导发行人、金融机构关注个人投资者资金配置需求,完善债券一级发行和存量交易流程、路径,逐步吸引个人储蓄资金进入债券市场,满足个人投资者投资需求。

(二)加强债券市场基础设施建设,为个人投资者参与提供便利

一是提升前端个人投资者参与直接投资的便利性。当前在银行和证券公司的客户端上,债券交易板块存在目录隐藏较深、页面功能简单等问题,个人投资者参与债券投资交易不便操作。建议相关金融机构应当加强重视,提升数字化建设水平,丰富服务内容,优化个人投资者参与债券交易线上、线下两个渠道的便捷性。

二是提升后端做市商交易能力。目前,债券做市商在个人债券投资交易业务上投入力量较少。未来债券做市商可以从完善内控管理流程、完善报价交易系统、增强做市报价头寸管理能力、增加报价更新频率等方面,逐步提升个人债券投资交易活跃水平,进一步加强多层次债券市场建设。

(三)持续加强投资者教育和保护

一是加强债券投资业务宣传。鼓励相关金融机构通过线上、线下各种途径积极触达潜在投资者,通过多种形式介绍债券投资业务比较优势、专业知识,提高全社会范围内个人投资者对债券投资的认知程度,逐步引导其参与债券投资。

二是充分做好业务风险提示。相较于机构投资者,个人投资者整体专业程度较低。在业务开展过程中,有必要向投资者充分揭示对应债券面临的潜在风险,保护个人投资者利益。

三是加强业务制度保障。根据市场变化,不断加强对相关金融机构的管理制度要求,保护投资者利益。业务开展过程中,金融机构应当设置合理的客户准入标准,对客户的资产状况、风险偏好、投资需求等情况进行充分评估,规范风险提示标准动作,在尊重个人投资者真实意愿的基础上开展业务。

参考文献

[1] 胡亚冰,朱瑾钰,唐伟,王盈. 践行普惠理念 持续推动柜台债券业务高质量发展[J]. 债券,2024(3). DOI: 10.3969/j.issn.2095-3585.2024.03.004.

[2] 中国银行间市场交易商协会.中国债券市场发展报告(2023)发布[R/OL]. (2024-05-14)[2024-06-10]. https://www.nafmii.org.cn/yj/scyjyfx/yjbg/2023nyjbg/202405/t20240514_318061.html.

◇ 本文原载《债券》2024年7月刊

◇ 作者:招商银行总行机构客户部客户经理 张石磊

招商银行总行机构客户部客户经理 孙博

招商银行总行机构客户部客户经理 赵卓尔

招商银行总行机构客户部经理 陈洪卓

招商银行总行机构客户部副总经理 林静

◇ 编辑:张欣 廖雯雯