专题:基金二季度投资策略来了 看好这些行业

上海证券 2024 年 8 月基金投资策略

——关注内外经济的分化趋势

来源:上海证券基金评价研究中心

核心观点:

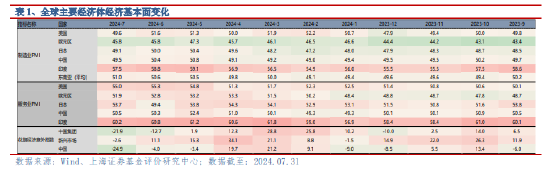

当前国内外的经济形势在呈现分化的状态。国外方面,随着美元降息预期的增强和日本央行7月宣布加息,海外货币政策和流动性开始分化。同时,地缘政治的不断升级亦扰动资本市场。国内方面,经济在转型过程中,出现了外需走强、内需不足的分化局势,同时新旧动能的转换需要一定耐心。当前,国内外政治经济的多变和分化提升了市场的复杂性。2024 年 8 月及下半年的的基金配置上,可以关注以下三个方面的

演绎:1)海外流动性和经济基本面的分化趋势;2)国内经济转型期的承上启下;3)多元资产配置的时机把握。

配置方向:

权益基金:当前,内外经济环境呈现较复杂的分化趋势,不确定性较大。1)稳健型:在经济转型探索期,可以关注业绩确定性高、利润高、分红高、估值低的公司投资机会,如红利风格的基金、 公共事业的行业基金。2)成长型:可以聚焦政策落地和科技赋能 两大方向。短期内,可以关注政策边际变化带来的投资机会,如和7月政治局会议提出的扩大内需、刺激消费相关的行业,包括电子消费、汽车、旅游等短期利好因素多、驱动力大的板块。长期看,仍是聚焦高科技增长性,可以关注和新质生产力相关的 AI、半导体、新材料、医药生物等高成长行业的配置机会。

固收基金:未来,我国货币政策有继续宽松的需求和空间,同时经济修复期风险偏好趋于保守,利好债市。1)久期:短债表现或好于长债。未来利率有下调趋势,有望支撑短债收益率下行,资产价格上涨。但是,货币宽松不一定能为长债利率下行打开空间, 近期央行多次提示长债收益率过低的风险,后续政策干预或会对 长债收益率造成一定扰动。2) 品种:当前,在“资产荒”行情下,信用利差和等级利差已压缩至投资风险与收益不匹配的程度。当前若继续做信用挖掘,投资风险大概率大于收益。未来,可关注擅长利率债交易的基金和利率债指数基金。

QDII 基金:1)权益QDII:短期内,更需要关注高估值风险。当前,美股的估值处于历史均值一倍标准差上方。而近期数据显示美国经济增长或趋于放缓,降息预期不断增强,同时美股震荡同步加剧,验证我们之前关于美股估值过高的担忧。未来需警惕海外高估值股票资产在经济增速放缓下的回调风险。2)原油 QDII:在地缘政治风险与供需博弈的背景下,短期内原油价格可能会略微上涨,但仍处于波动区间,投资者可适当调整原油资产配置。3)黄金 QDII:继续关注避险与投资属性。中长期来看,各国央行增配黄金会支撑黄金价格,黄金长期可能仍有较好表现,但黄金价格已经历了多月上涨,短期不排除出现波动的可能。

一、市场回顾

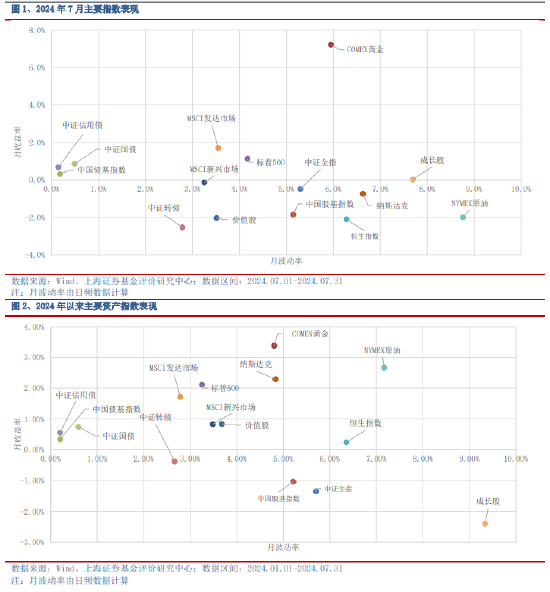

2024 年 7 月,黄金、标普 500 和中国债券表现较佳。受地缘政治和国际局势多变的影响,黄金月收益率达 7.2%,月波动率为 5.2%。美股估值迎来一定回调,标普500 指数月收益率为1.1%,月波动率为4.2%。中国债券市场表现稳健,中证全债指数月收益率为 0.8%,月波动率为0.4%。6 月,中证转债指数、恒生指数和 A 股市场表现欠佳。

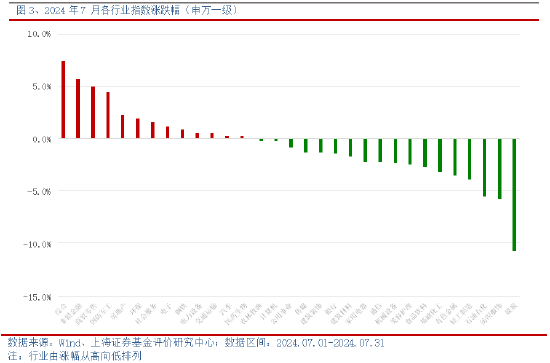

7 月,国内权益市场总体下跌,申万一级行业指数跌多涨少。分行业看,综合、非银金融和商贸零售行业分别以 7.5%、5.7%和 5.0%的月收益率排名前三。煤炭、纺织服饰和石油石化行业的收益率居所有行业后三位。

二、市场展望

当前国内外的经济形势在呈现分化的状态。国外方面,随着美元降息预期的增强和日本央行 7 月宣布加息,海外货币政策和流动性开始分化。同时,地缘政治的不断升级亦扰动资本市场。国内方面,经济在转型过程中,出现了外需走强、内需不足的分化局势,同时新旧动能的转换需要一定耐心。当前,国内外政治经济的多变和分化提升了市场的复杂性。2024 年 8 月及下半年的的基金配置上,可以关注以下三个方面的演绎。

2.1 海外流动性和经济基本面的分化趋势

当前,美国的降息节奏因事关全球风险资产的定价而备受瞩目。7 月美国经济数据的走弱加强了市场对美联储 9 月开始降息的预期,并引发美股显著下跌,而同月底日本央行超预期宣布加息促使日元走强。在全球套息交易策略中,日元和美股分别是主要的负债端和资产端。因两国近期基本面的变化和货币政策的分化,致使套息策略中的负债端成本升高,资产端收益下降,在 8 月初引发了全球股市的巨震。未来两国的经济和货币政策演变趋势值得密切关注。

美国方面,美联储于 7 月底的议息会议宣布维持政策利率在 5.25-5.5%区间,为 2023 年 9 月以来连续第 8 次维持利率水平不变。关于经济基本面,本次会议强调双重任务,即“就业增长放缓,失业率上升, 但仍处于低位”而“通货膨胀在过去一年中有所缓解,但仍有所上升”。基本面方面,美国 7 月的主要经济数据走弱,引发市场对美国经济放缓甚至衰退的担忧。8 月1 日公布的美国ISM 制造业PMI 指数超预期走弱。

7 月美国 ISM 制造业 PMI 指数下滑至 46.8,低于市场预期的 48.8。其中,产出、新订单和就业人数分项下滑最为明显,分别为 45.9、47.4 和 43.4。同时,非农数据亦低于市场预期。7 月美国新增非农就业11.4 万人,较前 2 个月大幅放缓,明显低于市场预期的 17.5 万人。

7 月美国失业率为 4.3%,触发“萨姆法则”,较 6 月上行 0.2 个百分点且已连续 4 个月上行,为 2021 年 10 月以来高点。通胀方面,美国 6 月 CPI 同比上涨 3%,较上月回落 0.3 个百分点;核心 CPI 同比上涨 3.3%,较上月回落 0.1 个百分点。整体来看,美国通胀呈缓慢下行趋势,离 2%的政策目标仍有距离。

就当前的形势,美联储主席鲍威尔在 7 月的议息会议中释放降息信号,指出“当前就业任务面临的下行风险是真实存在的”、“随着就业市场降温,通胀的上行风险已减少”、“政策利率显然具有限制 性,适当放松政策限制的时机即将到来”、“9 月降息可能在考虑之中,委员会的共识正逐渐接近于降息。”。美联储的货币政策不会依赖单一数据点,下一次议息会议在今年 9 月 18 日,需关注未来一个多月披露的经济数据是否能持续有力证实基本面已发生实质转向。

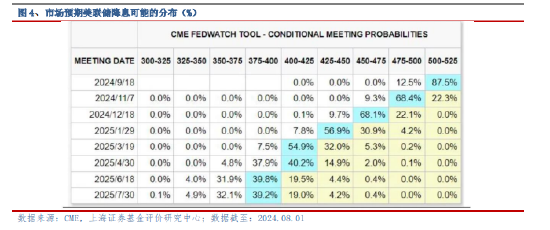

市场反应方面,根据CME 观察显示,截至会后次日(8 月1 日),市场预期美联储 9 月降息的概率达到 100%(降 25BP 概率为 87.5%, 降 50BP 的概率为 12.5%)。并预期年内共降息 3 次,对于 11 月和 12月再度降息的预期也较议息会议之前有所升温。

美债收益率方面,7 月议息会议后,2 年期和 10 年期美国国债收益率急剧至 8 月 6 日止跌反弹。截至 7 月底,2 年期和 10 年期美国国债收益率分别为环比下行 42BPs 和 27BPs 至 4.29%和 4.09%。

关于美联储开启降息的影响,对美国国内来说,资金或将从货币市场流入债市,导致美债收益率下行;由于降息的前提是经济增速放缓, 而美股当前处于高估值状态,降息或带来美股的估值回调;同时,美元或将走弱,资本或外流至他国。对于我国来说,美国降息或将减轻人民币汇率压力,利好 A 股。

日本方面,日本自今年 3 月结束零利率时代;7 月 31 日,宣布超预期加息 15BPs(市场预期加 10BPs),并将减少每季度国债每购买规模约 4000 亿日元,至 2026 年一季度月度购债规模将回落至 2.9 万亿日元。通胀压力或是日央行再次加息的主要原因。由于当前日本实际利率仍处低位,金融条件仍然宽松,加息对经济的冲击或相对较小。套息交易的平仓或与日元升值趋势形成相互加强的循环,短期内日元升值的趋势或仍将维持。

而对我国而言,当前经济转型总体需要相对更为宽松的货币环境, 7 月底的中央政治局会议指出“要综合运用多种货币政策工具,加大金融对实体经济的支持力度,促进社会综合融资成本稳中有降”,说明后续货币宽松方面存在空间。

综上,全球货币政策需求在未来可能迎来更大范围的不一致,对抗会更加激烈。未来更多本币独立性及信用不强的国家可能会因为这种分化遇到更大的挑战,扰动本国经济增长的节奏、汇率及货币政策的实施。

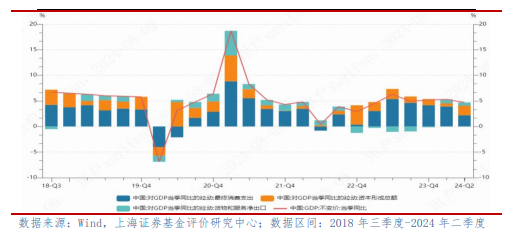

2.2 国内经济转型期的承上启下

2023 年,我国的 GDP 总量已超 125 万亿元人民币(约合 18.75 万亿美元),庞大的基数决定了中国经济很难以此前的高增长速度发展。我经济亟需从传统的增长模式向新模式转变。总的来看,我国经济目前处于新旧动能转换的时期,所以不可避免会遇到一些挑战。7 月底的中央政治局会议指出,“当前外部环境变化带来的不利影响增多,国内有效需求不足,经济运行出现分化,重点领域风险隐患仍然较多,新旧动能转换存在阵痛。这些是发展中、转型中的问题,我们既要增强风险意识和底线思维,积极主动应对,又要保持战略定力,坚定发展信心,唱响中国经济光明论。”

具体来看,今年以来,出口呈回升向好态势,而消费端和投资端面临一些挑战。为完成全年5%的 GDP 增长目标,下半年可重点关注如何维持出口向好趋势、刺激消费端回升和托举以房地产为代表的投资端。

2.2.1 外需

外需方面,今年以来,海外需求不断改善,进出口规模屡创新高, 贸易伙伴更为多元,贸易结构不断向技术密集型优化,外贸呈回升向 好态势。一季度,外贸对 GDP 增长的贡献为 14.5%,由负转正,结束连续 5 个季度对 GDP 增长的拖累;二季度,外贸对经济增长的贡献度保持在 13.9%的高位。

今年前 7 个月,我国货物贸易进出口总值 24.83 万亿元人民币,同比增长 6.2%。其中,出口 14.26 万亿元,增长 6.7%;进口 10.57 万亿元,增长 5.4%;贸易顺差 3.69 万亿元,扩大 10.6%。前 7 个月,我国进出口规模创历史同期新高。7 月当月,我国出口额 21388.5 亿元,同比增长 6.5%,环比下降 2.1%;进口额 15369.5 亿元,同比增长 6.6%, 环比增长 3.7%。我国进出口总值同比增速连续 4 个月保持在 5%以上。

具体来看,贸易伙伴方面,东盟等发展中地区成为我国外贸的新 增长点。1-7 个月,东盟为我国第一大贸易伙伴,我国与东盟贸易总值 为 3.92 万亿元,同比增长 10.5%,占我外贸总值的 15.8%。其中,对东盟出口 2.36 万亿元,增长 13.7%;自东盟进口 1.56 万亿元,增长 5.9%; 对东盟贸易顺差7935.5 亿元,扩大33.2%。出口结构方面,技术密集型产品出口占比增长明显。1-7 月,技术含量及附加值高的机械产品出口增速表现较好。1-7 月通用设备、船舶、汽车及汽车零件出口同比延续较快增长,同比增速分别实现 12.1%、79.7 %、18.1%和 5.6%。汽车产业链在去年全年高基数的基础上,仍延续较快增长,汽车产品出口优势 延续。此外,1-7 月集成电路和自动数据处理设备出口同比增速均高于当期我国出口同比增速,且较上月增速加快,我国机电产品出口优势仍存。

总体来看,我国出口正在往贸易伙伴多元化,产品附加值增高的良性态势发展。全年来看,外贸量增质优的高水平发展将是支撑我国全年达到 GDP 增长 5%的关键。

2.2.2 内需

内需方面,消费端有待刺激回升,投资端托底防风险。

消费端,虽然消费仍是经济增长的最大支撑动力,二季度对经济增

长的贡献度为 60.5%,但较一季度减少了 13.2 个百分点;二季度人均消费累计增长速度为 6.7%,连续两个季度出现增速下降,反映个人消费意愿下滑。同时,今年以来社会零售总额的累计增速不断放缓,累计增速从年初的 5.5%下滑至 6 月的 3.7%,6 月单月增速下跌至 2.0%,远低于市场预期。内需放缓或成为影响经济稳定增长的重要因素。

作者:

分析师:池云飞

执业证书编号:S0870521090001

邮箱:[email protected] 电话:021-53686397

分析师:江牧原

执业证书编号: S0870523060003

邮箱:[email protected] 电话:021-53686093

研究助理:徐一帆

执业证书编号:S0870123050019

邮箱:[email protected] 电话:021-53686549