来源:郭磊宏观茶座

广发证券首席经济学家 郭磊

报告摘要

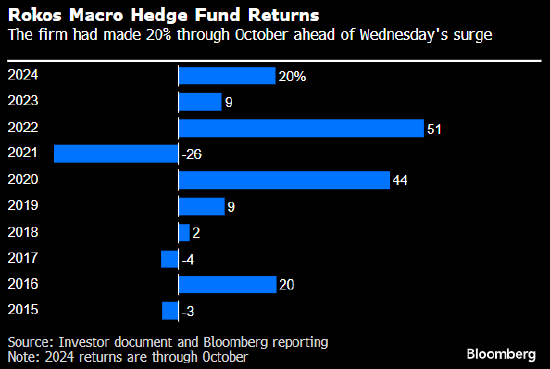

第一,7月经济整体景气水平和二季度末大致相当。从六大口径数据同比增速来看,出口、工业、固定资产投资、地产销售低于前值;社零、服务业高于前值。我们用工业增加值+社零、工业增加值+服务业生产指数两种方法估算的实际GDP同比分别为4.6%和4.8%,即实际增长大致持平于二季度的同比4.7%。

第二,工业增加值7月环比0.35%,较前值的0.42%小幅减速。主要工业品产量增速分化明显:(1)粗钢、钢材、水泥、平板玻璃等均为负增长,且增速低于前值,反映建筑业需求依然较弱;(2)发电设备增速高达82%,工业机器人增速也较高,可能存在设备更新政策驱动;(3)太阳能电池增速最近两个月下降幅度较大,7月单月同比为-0.8%,大幅低于去年全年和今年前5个月增速,可能和政策优化供给影响有关;(4)电子产业链中,智能手机同比的4.9%大致中性;但集成电路增速较高,这一点和出口数据特征一致,可能和当下全球的供应链分工有关;(5)汽车产量增速偏低,单月同比只有-2.4%,零售连续5个月处于同比负增长区间是主要背景。

第三,社零7月环比0.35%,高于前值的-0.1%。城镇和乡村消费同比分别为2.4%和4.6%,中期报告《等待需求侧》中我们曾指出这一分化背后“可能包含房价调整所带来的居民资产负债表效应”。从主要零售商品来看:(1)烟酒比为-0.1%,化妆品为-6.1%,金银珠宝为-10.4%,显示非必需品的消费受名义增长和收入预期约束,餐饮增速也有走弱特征;(2)文化办公用品延续负增长,显示地方财政和企业减少一般开支的特征仍在延续;(3)建筑装潢、家具、家电延续负增长,与地产销售低位徘徊状况匹配;(4)日用品增速较前值有所恢复,药品保持稳定;(5)手机零售增速、体育娱乐用品增速是少有亮点,单月同比均在10%以上。

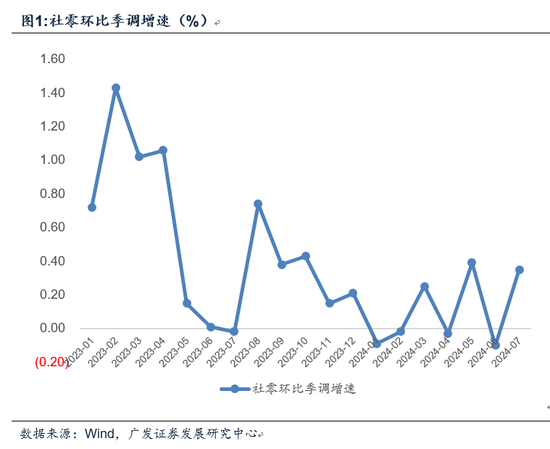

第四,固定资产投资7月环比为-0.17%,同比亦明显偏低。从主要分项来看,地产投资延续在-10%左右的低位;制造业投资小幅减速,设备更新政策影响下通用设备、专用设备、交运设备等领域投资增速较高。小口径基建(除电力之外的基建)增速只有2%,是拖累因素之一。这一则可能和高温多雨天气影响户外开工有关;二则仍是今年化债背景下地方基建投资审慎特征的延续。今年前7个月小口径基建投资累计同比4.9%,低于2022年的9.4%和2023年的5.9%。

第五,值得注意的是,制造业投资中,电气机械这一行业投资增速下降较快。前年、去年全年累计同比分别为42.6%、32.2%,今年一季度为13.9%,6月和7月累计同比快速收缩至3.5%和1.4%。电气机械行业包括电力相关(电机制造、输配电及控制设备制造、电线电缆及电工器材、电池制造)和家电相关,近年增长较快应主要是新能源产业链相关的设备、电池等环节带动。6-7月投资增速下降应和前期锂电池、光伏“减少单纯扩大产能的制造项目”政策的影响有关。这对行业来说是一个好的信号,它有利于未来行业格局优化。

第六,地产整体低位徘徊,销售面积同比略低于前值;新开工、施工、竣工面积同比略高于前值;投资完成额略低于前值;资金到位同比略高于前值,但各项增速均维持在负双位数量级,变化也较为有限。而且70个大中城市新建商品住宅价格指数、二手住宅价格指数同比降幅均有所扩大。价格预期没有触底,则销售和投资很难有实质性改善。在新一轮稳增长过程中,地产政策仍较为关键。

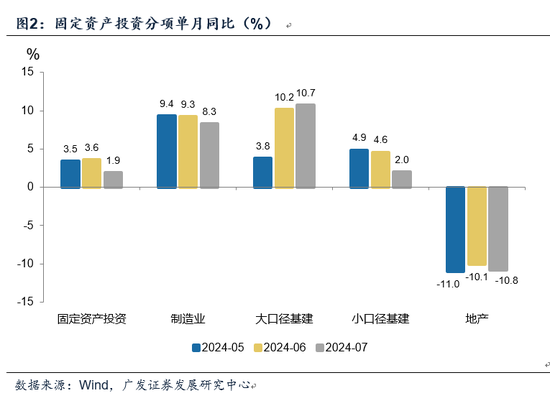

第七,城镇调查失业率为5.2%,高于前值5.0%;31个大城市城镇调查失业率为5.3%,高于前值的4.9%。两个指标单月环比变化均幅度偏大,超出季节性特征,值得关注。

第八,简单总结7月经济,有五个关注点:积极因素一是较二季度的增长水平没有进一步下探,消费较6月有小幅修复;二是电子产品内销、出口等增速均可,对产业链有一定带动,设备类行业在政策红利下也有一定超额增速;三是新能源新产业有初步的供给调整迹象,如果后续系统性推动“强化市场优胜劣汰机制,畅通落后低效产能退出渠道”,对于产业长期发展来说将是极为有利的。不利因素一是增长整体仍处于5%的下半年目标值以下;二是如政治局会议所说,“国内有效需求不足,经济运行出现分化”。地产、消费等上半年拖累经济的领域,仍未有实质性好转,房价指数同比降幅还在扩大。这意味着政策需要尽快发力,“一批增量政策”亟待出台。

第九,对于这一时段的资产定价来说,政策及政策预期是一个关键变量。三中全会强调“坚定不移实现全年经济社会发展目标”,这意味着下半年实际GDP增长需要同比5%左右。7月延续了二季度4.7%左右的增长速度,处于“水面以下”,这意味着后续需要加大政策力度。所以8月15日数据出来后,金融市场对于逆周期调节和增量政策的预期有所升温; 同期央行开展5777亿逆回购操作对于平滑市场流动性也带来了一定影响。

正文

7月经济整体景气水平和二季度末大致相当。从六大口径数据同比增速来看,出口、工业、固定资产投资、地产销售低于前值;社零、服务业高于前值。我们用工业增加值+社零、工业增加值+服务业生产指数两种方法估算的实际GDP同比分别为4.6%和4.8%,即实际增长大致持平于二季度的同比4.7%。

据WIND数据,7月出口同比7.0%,低于前值的8.6%;工业增加值同比5.1%,低于前值的5.3%;固定资产投资单月同比1.9%,低于前值的3.6%;地产销售面积单月同比-15.3%,低于前值的-14.6%。

7月社零同比2.7%,高于前值的2.0%;服务业生产指数同比4.8%,高于前值的4.7%。

工业增加值7月环比0.35%,较前值的0.42%小幅减速。主要工业品产量增速分化明显:(1)粗钢、钢材、水泥、平板玻璃等均为负增长,且增速低于前值,反映建筑业需求依然较弱;(2)发电设备增速高达82%,工业机器人增速也较高,可能存在设备更新政策驱动;(3)太阳能电池增速最近两个月下降幅度较大,7月单月同比为-0.8%,大幅低于去年全年和今年前5个月增速,可能和政策优化供给影响有关;(4)电子产业链中,智能手机同比的4.9%大致中性;但集成电路增速较高,这一点和出口数据特征一致,可能和当下全球的供应链分工有关;(5)汽车产量增速偏低,单月同比只有-2.4%,零售连续5个月处于同比负增长区间是主要背景。

7月粗钢产量同比-9.0%,低于前值的0.2%;钢材产量同比-4.0%,低于前值的3.2%;水泥产量同比-12.4%,低于前值的-10.7%;平板玻璃产量同比-0.7%,低于前值的6.2%。

7月发电设备产量同比86.0%,高于前值的38.2%;工业机器人产量同比19.7%,高于前值的12.4%。

7月太阳能电池产量同比-0.8%,低于前值的-0.1%。去年、今年前5个月累计同比分别为54.0%、22.8%。

7月智能手机产量同比4.9%,低于前值的6.4%和上半年累计的11.8%;微型电子计算机产量同比为12.1%,高于前值的-1.9%;集成电路产量同比为26.9%,高于前值的12.8%。

7月汽车产量同比为-2.4%,同期零售同比为-4.9%。

社零7月环比0.35%,高于前值的-0.1%。城镇和乡村消费同比分别为2.4%和4.6%,中期报告《等待需求侧》中我们曾指出这一分化背后“可能包含房价调整所带来的居民资产负债表效应”。从主要零售商品来看:(1)烟酒比为-0.1%,化妆品为-6.1%,金银珠宝为-10.4%,显示非必需品的消费受名义增长和收入预期约束,餐饮增速也有走弱特征;(2)文化办公用品延续负增长,显示地方财政和企业减少一般开支的特征仍在延续;(3)建筑装潢、家具、家电延续负增长,与地产销售低位徘徊状况匹配;(4)日用品增速较前值有所恢复,药品保持稳定;(5)手机零售增速、体育娱乐用品增速是少有亮点,单月同比均在10%以上。

7月烟酒零售同比为-0.1%(前值5.2%);化妆品同比为-6.1%(前值-14.6%);金银珠宝同比为-10.4%(前值-3.7%)。餐饮收入同比为3.0%(前值5.4%)。

7月文化办公用品增速为-2.4%(前值-8.5%)。

7月建筑装潢同比为-2.1%(前值-4.4%);家具同比为-1.1%(前值1.1%);家电同比为-2.4%(前值-7.6%)。

7月日用品零售同比为2.1%(前值0.3%);中西药品同比5.8%(前值4.5%)。

7月通讯器材零售同比12.7%(前值2.9%);体育娱乐用品同比为10.7%(前值-1.5%)。

固定资产投资7月环比为-0.17%,同比亦明显偏低。从主要分项来看,地产投资延续在-10%左右的低位;制造业投资小幅减速,设备更新政策影响下通用设备、专用设备、交运设备等领域投资增速较高。小口径基建(除电力之外的基建)增速只有2%,是拖累因素之一。这一则可能和高温多雨天气影响户外开工有关;二则仍是今年化债背景下地方基建投资审慎特征的延续。今年前7个月小口径基建投资累计同比4.9%,低于2022年的9.4%和2023年的5.9%。

7月固定资产投资当月同比增长1.9%,前值3.6%。

其中制造业投资当月同比8.3%,前值9.3%。地产投资当月同比-10.8%,前值-10.1%;小口径基建当月同比2.0%,前值4.6%;大口径基建当月同比10.7%,前值10.2%。

制造业投资中,通用设备、专用设备、交运设备累计同比分别为13.8%、13.3%、30.1%。

值得注意的是,制造业投资中,电气机械这一行业投资增速下降较快。前年、去年全年累计同比分别为42.6%、32.2%,今年一季度为13.9%,6月和7月累计同比快速收缩至3.5%和1.4%。电气机械行业包括电力相关(电机制造、输配电及控制设备制造、电线电缆及电工器材、电池制造)和家电相关,近年增长较快应主要是新能源产业链相关的设备、电池等环节带动。6-7月投资增速下降应和前期锂电池、光伏“减少单纯扩大产能的制造项目”政策的影响有关。这对行业来说是一个好的信号,它有利于未来行业格局优化。

在前期报告《“保持战略定力”与“适时推出一批增量政策举措”》中我们指出:政治局会议关注点之三是培育壮大新兴产业和未来产业,“要强化行业自律,防止内卷式恶性竞争。强化市场优胜劣汰机制,畅通落后低效产能退出渠道”。我们理解,目前传统产业的问题之一是需求不足;新兴产业的问题之一是部分行业供给过快、产能较为集中。5月8日锂电池“引导企业减少单纯扩大产能的制造项目”是本轮政策调节新产业产能的开始;7月9日光伏“减少单纯扩大产能的光伏制造项目”是一个继续。政治局会议明确定调防止内卷式竞争、畅通低效产能退出意味着将进一步推进供给优化,这对于新产业长期发展来说是有益的,也有助于稳定新产业的行业格局、价格和利润预期。

地产整体低位徘徊,销售面积同比略低于前值;新开工、施工、竣工面积同比略高于前值;投资完成额略低于前值;资金到位同比略高于前值,但各项增速均维持在负双位数量级,变化也较为有限。而且70个大中城市新建商品住宅价格指数、二手住宅价格指数同比降幅均有所扩大。价格预期没有触底,则销售和投资很难有实质性改善。在新一轮稳增长过程中,地产政策仍较为关键。

7月地产投资当月同比-10.8%,前值-10.1%;新开工面积当月同比-19.7%,前值-21.8%;施工面积当月同比-22%,前值-36.3%;竣工面积当月同比-21.8%;前值-29.5%。

7月地产销售面积当月同比-15.3%,前值-14.6%;地产销售金额当月同比-18.3%,前值-14.4%。

7月房地产开发到位资金当月同比-11.8%,前值-15.2%;其中,国内贷款当月同比-3.8%,前值-8.5%;自筹资金当月同比-6.2%,前值-6.4%;定金及预收款当月同比-12.9%,前值-22.3%;个人按揭贷款当月同比-34.1%,前值-25.1%。

城镇调查失业率为5.2%,高于前值5.0%;31个大城市城镇调查失业率为5.3%,高于前值的4.9%。两个指标单月环比变化均幅度偏大,超出季节性特征,值得关注。

31个大城市城镇调查失业率为5.3%,高于前值的4.9%。这一指标2018年以来7月环比均值为零增长,环比上升0.4个点的幅度超出季节性。

简单总结7月经济,有五个关注点:积极因素一是较二季度的增长水平没有进一步下探,消费较6月有小幅修复;二是电子产品内销、出口等增速均可,对产业链有一定带动,设备类行业在政策红利下也有一定超额增速;三是新能源新产业有初步的供给调整迹象,如果后续系统性推动“强化市场优胜劣汰机制,畅通落后低效产能退出渠道”,对于产业长期发展来说将是极为有利的。不利因素一是增长整体仍处于5%的下半年目标值以下;二是如政治局会议所说,“国内有效需求不足,经济运行出现分化”。地产、消费等上半年拖累经济的领域,仍未有实质性好转,房价指数同比降幅还在扩大。这意味着政策需要尽快发力,“一批增量政策”亟待出台。

政治局会议指出,“当前外部环境变化带来的不利影响增多,国内有效需求不足,经济运行出现分化,重点领域风险隐患仍然较多,新旧动能转换存在阵痛”。以及“宏观政策要持续用力、更加给力。要加强逆周期调节,实施好积极的财政政策和稳健的货币政策,加快全面落实已确定的政策举措,及早储备并适时推出一批增量政策举措”。

对于这一时段的资产定价来说,政策及政策预期是一个关键变量。三中全会强调“坚定不移实现全年经济社会发展目标”,这意味着下半年实际GDP增长需要同比5%左右。7月延续了二季度4.7%左右的增长速度,处于“水面以下”,这意味着后续需要加大政策力度。所以8月15日数据出来后,金融市场对于逆周期调节和增量政策的预期有所升温;同期央行开展5777亿逆回购操作对于平滑市场流动性也带来了一定影响。

风险提示:海外经济和金融环境变化超预期,外需变化超预期,国内地产产业链量价存在进一步下行压力,消费后续仍维持低位,广义财政落地进度不及预期,就业压力短期加大,稳增长政策力度和影响超预期。