炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:市值风云

线上渠道是关键。

牙齿敏感指牙齿在受到温度(如冷、热)、化学物质(如酸、甜)、机械作用(如磨擦、咬硬物)等外界刺激时,所引起的短暂、尖锐酸痛症状,是较为常见的一类牙齿疾病。

近年来随着国内饮食结构趋于复杂、刺激性食物消费增加,牙齿敏感的患者群体也在不断扩大。

根据中国牙病防治基金会的调查,2021年牙齿敏感在成人、老年人、年轻人群体中的患病率分别为36.7%、49.3%、18.2%,较2008年分别提升7.0 pct、14.6 pct、4.4pct。

针对这类病症,常见的治疗方法有氟化物脱敏治疗、激光治疗、修复治疗等,但正所谓治疾及其未笃、除患贵其未深,通过日常口腔护理加以预防方为上策。

风云君作为牙齿敏感的广大病友之一,今天就带大家一起来看一家与牙齿敏感防护与治疗息息相关的公司。

30余年老品牌:“冷酸灵”牙膏

这家公司就是于2023年4月在深交所上市的登康口腔(001328.SZ)。

登康口腔作为曾经重庆轻工“五朵金花”之一,是一家地道的老牌国资企业,前身是1964年经轻工部批准成立的西南地区第一家专业牙膏厂。

重庆市国有资产监督管理委员会作为实控人,截至2024年一季度末通过重庆轻纺控股(集团)公司,实现58.93%的间接控股。

(来源:登康口腔公告)

登康口腔旗下上市于1987年的核心品牌“冷酸灵”想必大家都有所耳闻。

时至今日,登康口腔的业务范围已拓展至整个口腔护理领域,涵盖传统牙膏、牙刷、电动牙刷、冲牙器、漱口水、牙线、脱敏剂、口腔喷雾等产品。

公司也构建了多层级的品牌矩阵,后续又推出了高端专业口腔护理品牌“医研”、儿童口腔护理品牌“贝乐乐”、高端婴童口腔护理品牌“萌芽”等。

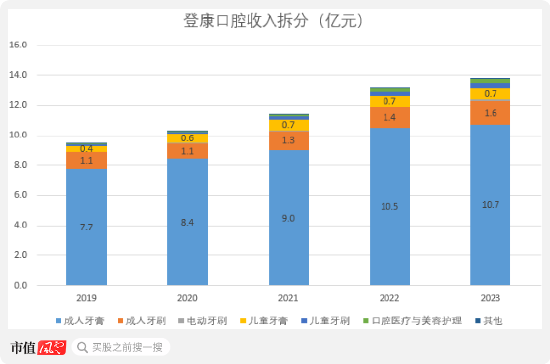

不过以“冷酸灵”为代表的成人牙膏仍然是公司收入的主要来源,营收贡献常年在8成左右。

2023年该产品收入10.74亿,占比78.1%,成人牙刷、儿童牙膏两类产品也分别有11.3%、5.3%的占比。

(来源:登康口腔公告,制图:市值风云APP)

此外我们也能够看到,近年来登康口腔各产品线的收入均呈现出逐年增长的态势,最终体现在业绩上亦是如此。

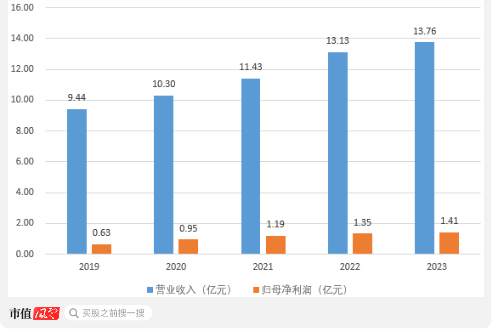

2019-2023年间,登康口腔总营收自9.44亿增长至13.76亿,归母净利润自0.95亿增长至1.41亿,CAGR分别为9.9%、10.4%。

(来源:Choice终端,制图:市值风云APP)

线下渠道国内排第4,线上仍缺乏存在感

稳定的业绩在一定程度上与牙膏产品的必选消费属性相关。

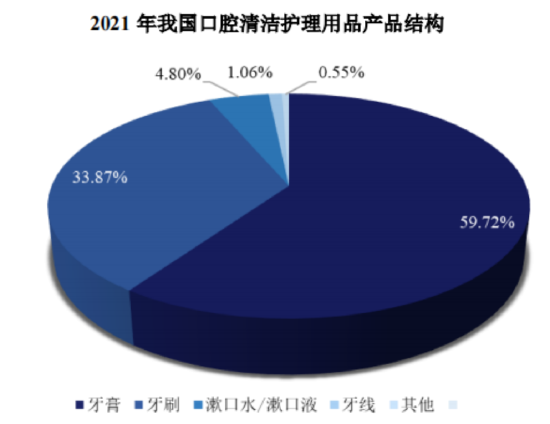

在当今社会,口腔清洁已是日常生活中必不可少的一环。尽管近年来各类口腔护理新产品层出不穷,但登康口腔根据招股书中的数据,牙膏、牙刷两类传统产品合计仍能占据9成以上的市场。

(来源:登康口腔招股书)

根据国家卫健委发布的《健康口腔行动方案(2019—2025年)》,2020年国内成人每天2次刷牙率约为40%,较2016年提升约4pct,且预计至2025年将达到45%。

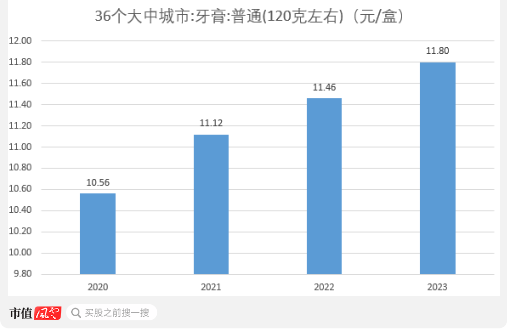

而在价格方面,全国36城120克普通牙膏每盒销售均价自2020年的10.56元增长至2023年的11.80元,三年内上浮11.7%,这一数字也是高于国内同期约3.3%的城市CPI累计同比。

(来源:国家发改委,制图:市值风云APP)

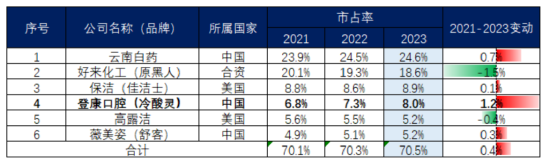

目前国内牙膏市场的线下渠道中,市占率超过5%以上的公司有6家,其中云南白药(000538.SZ)和好来化工两家公司的优势较为明显,2023年分别占24.6%、18.6%。

登康口腔则以8.0%的市占率位居行业第四,且2021-2023年间其市占率自6.8%上行至8.0%,1.2%的提升幅度在同期内6家公司中排在第一。

此外可以看到的是,在行业前6中,云南白药、冷酸灵以及薇美姿旗下的“舒客”三大国产品牌的市占率在近年内均有不同程度的提升。

而形成鲜明对比的是,像中外合资品牌好来、外资品牌高露洁(CL.N),同期内市占率均有不同程度的下滑。

牙膏线下消费选择趋于国产化,对老牌国货登康口腔来讲无疑是利好。

(来源:尼尔森零售研究数据,制表:市值风云APP)

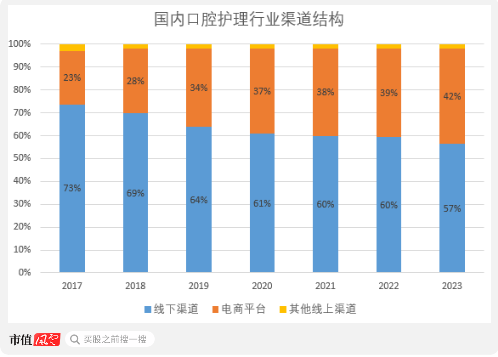

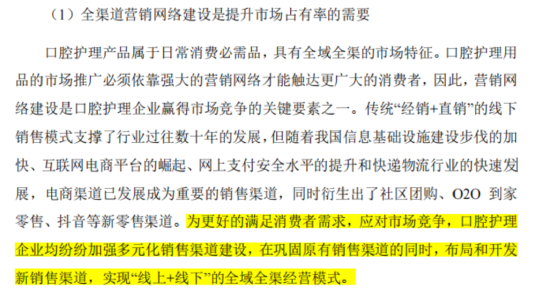

此外,产品销售向线上渠道的转移也是近年来国内口腔护理行业内的明显趋势。

以大型连锁超市为代表的线下渠道曾是牙膏销售的主要场景,不过在2017-2023年间国内口腔护理产品线下销售占比自73%下滑至57%,取而代之的自然是线上渠道,2023年销售占比已达44%,且其中42%来自电商平台。

(来源:欧睿国际,制图:市值风云APP)

作为有30余年线下经验的大卖品,近年来登康口腔对线上渠道的布局也没有落下。

据招股书披露:2019-2021年间其电商推广费用金额自355万提升至2,289万,目标电商平台也自天猫、京东逐渐推广至抖音、快手、拼多多等。

总投资3.77亿的IPO项目“全渠道营销网络升级及品牌推广建设”,主要目的之一便是补齐线上短板、实现全域全渠经营。

(来源:登康口腔公告)

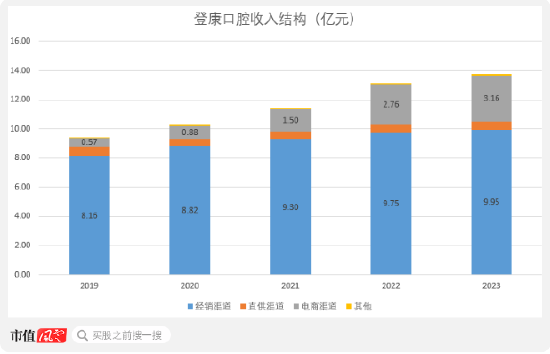

从业绩看,销售端的投入也取得了回报,登康口腔来自电商渠道的收入规模持续放量,2019-2023年间自0.57亿持续增长至3.16亿,贡献了期间公司总营收的大多数增量。

(来源:登康口腔公告,制图:市值风云APP)

但是,相较于门槛相对更高、竞争格局趋于稳定的线下渠道,方兴未艾的线上渠道中,竞争无疑要更为激烈。

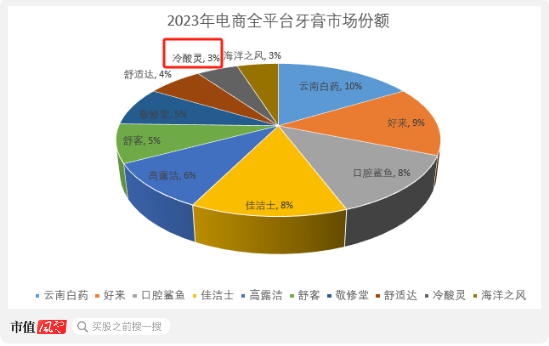

各大电商平台中的参与者繁多,除了线下渠道中的各大头部品牌外,还多了诸如口腔鲨鱼、敬修堂、海洋之风等新锐国产品牌。

至2023年业内仍未出现市占率超过10%的品牌,60%的线上CR10较70%的线下CR6低出了10个百分点。

(来源:久谦数据,制图:市值风云APP)

根据久谦数据的统计,2023年冷酸灵在电商全平台中以3%的市占率排在业内第9,业内地位要明显逊于传统的线下渠道。

如何应对线上渠道内的激烈竞争,将会是登康口腔未来面临的一大挑战。

主打差异化,产品迭代迅速

国内牙膏行业经过数十年发展,在产品功效方面早已发生分化,各大头部品牌均已培育出属于自己的差异化优势。

例如佳洁士、高露洁等外资品牌在90年代进入中国时,便大力推广 “美白”的产品形象并延续至今。

中外合资的好来走的也是“美白”这条赛道,此外还附带了清新口气的元素。

云南白药进入行业较晚,2005年方才推出第一款牙膏产品,但凭借着的独特的护龈止血功效,后来居上做到了行业第一,且至今在这一细分领域内难觅对手。

登康口腔的差异化优势则在于引言中提到的防治牙齿敏感,冷酸灵品牌在这一领域内的市场份额常年在60%左右,且近两年内还在持续提升。

(来源:尼尔森零售研究数据,制图:市值风云APP)

而主打抗敏感牙膏的同行中,能打的竞争对手也只有国际医药巨头葛兰素史克(GSK.N)旗下的品牌“舒适达”,2021年市占率约26.1%,这样看登康口腔的绝对龙头地位相当稳固。

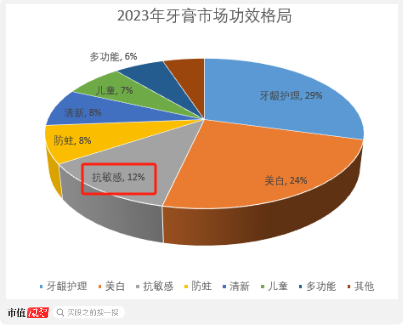

2023年抗敏感类牙膏在牙膏市场总体中的份额约11.7%,是第三大功效品类,不过相较于排在前两位的牙龈护理类、美白类的份额还有较大差距,这也变相解释了牙膏行业当前的竞争格局。

(来源:尼尔森零售研究数据,制图:市值风云APP)

不过相较于2017年9.6%的占比,近年来抗敏感类的份额有明显提升。随着牙齿敏感患者数量的增长,这类功效愈发受到消费者青睐。

(来源:尼尔森零售研究数据,制图:市值风云APP)

目前登康口腔在牙齿抗敏领域已实现1.0锶盐抗敏、2.0双重抗敏、3.0生物矿化抗敏三代技术积累,截至2023年末已取得国内授权专利230 余项、发明专利20余项。

这也要得益于其研发能力。

在竞品舒适达打着“抗敏专家”进入中国市场后,2009年登康口腔也相应建立了行业内首家抗牙齿敏感研究中心,如今旗下已拥有国家级工业设计中心、国家级博士后科研工作站、CNAS 国家认可实验室等创新平台。

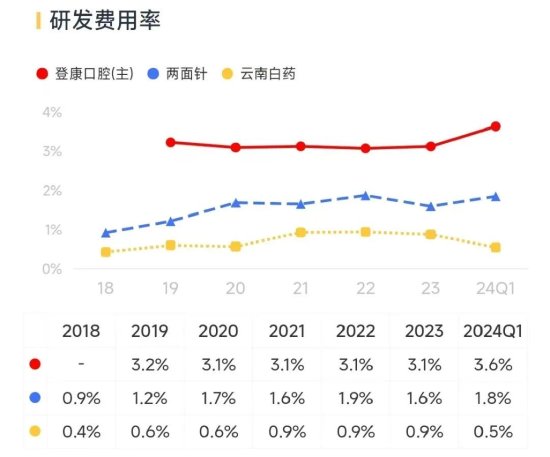

近年来登康口腔的研发费用率水平均维持在3.1%左右,这一数字虽然不高,但在快消品行业中已经算是优秀,且明显高于A股中的两家牙膏同行云南白药、两面针(600249.SH)。

(来源:市值风云APP)

相较于其他牙膏头部品牌,近年来登康口腔在产品更新迭代方面也是更为积极,据长江证券统计2021至2024年6月期间共发布过8款新品,2023年新品已能够贡献收入3.03亿,约占总营收的20%。

可以看到在产品策略方面,登康口腔在大力推广医研平台、专研平台等高端抗敏感品类的同时,也在不断融入清新、美白、修护等其他元素。

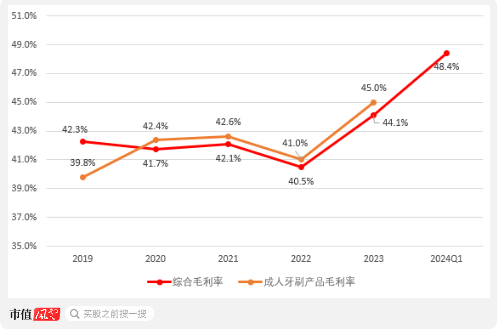

在上市之前,登康口腔的综合毛利率水平维持在42%左右,而在2023年提升至44.1%,2024年一季度更是有48.4%的水平。

(来源:Choice终端,制图:市值风云APP)

根据登康口腔在业绩说明会中的披露,其毛利率的提升正是来自产品结构的优化。

(来源:登康口腔公告)

盈利能力稳定,账上现金丰厚

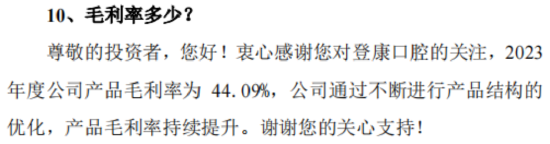

2023年以来,公司毛利率的提升和销售费用率上行同步,因此自2021年起净利率一直维持在10.3%左右的水平。

快消品作为典型的toC行业,在销售端需要进行高额投入也是商业模式的一大痛点,尤其是在新兴的线上渠道内竞争愈发激烈的情况下。

(来源:Choice终端,制图:市值风云APP)

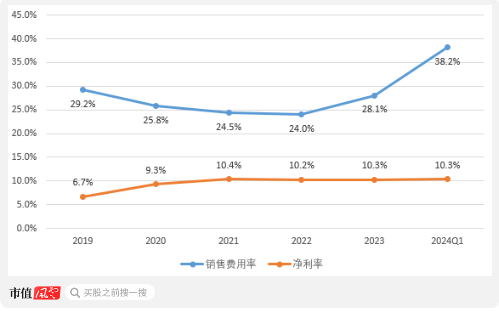

若以净资产收益率的维度衡量盈利能力,2023年IPO后,ROE降至12.0%,略高于同行云南白药的10.5%。

截至8月16日收盘,公司PB为3.06倍。

(来源:Choice终端,制图:市值风云APP)

登康口腔IPO计划募资规模为6.6亿,实际8.9亿,截至2023年末仅用了2.15亿,因此账面留有货币性资产13.28亿,在总资产中占比高达71.1%。

手握大把现金,上市之后登康口腔的分红也是十分大方,2022、2023两年间分红率分别为76.7%、79.2%。