本文源自:期货日报

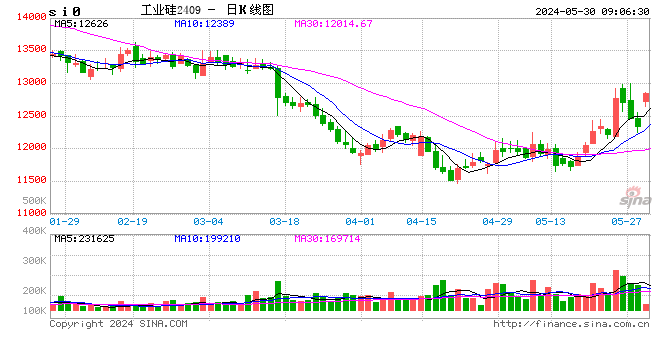

5月29日,工业硅期货延续跌势,录得三连阴。其中,SI2407合约一度跌至12250元/吨,收盘价12340元/吨,跌幅约3.5%。随着成交和持仓的增长,主力合约从SI2407合约换至SI2409合约。截至当日收盘,SI2409合约报收12515元/吨,下跌3.25%。

“上周,现货市场由于下游需求疲软,并未跟随期货市场上涨,报价甚至略有下调,期现市场出现明显分歧。”广州期货分析师许克元认为,本周工业硅期货开始出现回调,这是工业硅市场开始逐渐回归自身基本面的表现。对期货盘面而言,后市能否在回调后进一步反弹,主要取决于基本面宽松格局能否改善。

“前期在工业硅现货价格小幅下跌的过程中,工业硅期货开始上涨,华东Si4210与主力合约基差一度扩大至-1200元/吨左右,买现货抛期货的无风险套利窗口大幅度打开。同时,新疆地区Si5530的套保窗口也打开。”广发期货分析师纪元菲表示。

从现货价格来看,目前工业硅现货价格继续持稳。数据显示,5月29日,浙江通氧Si5530均价报13100元/吨,通氧Si4210均价报13600元/吨。值得关注的是,5月29日,工业硅期货大幅增仓2.8万手,主要体现在SI2409合约,单日增仓2.1万手。

对此,纪元菲认为,当前多空分歧明显。具体来看,空头认为,丰水期工业硅供应增长、需求减弱是大概率事件,供应增速快于需求增速将施压工业硅现货价格,库存有望继续累积,价格将围绕成本线变动或跌至成本线下等待产能出清。多头则认为,近期宏观氛围转暖,国内房地产利好政策出台,美国降息预期增强,金属价格普遍走强,工业硅期货价格经历长期持续下跌后,价格跌至成本端附近,向下空间较小。

从基本面来看,供应端,西南丰水期后,复产确定性较强。据百川盈孚统计,截至5月24日当周,全国开炉率46.1%。其中,新疆开炉率76.9%,云南开炉率24.8%,四川开炉36.6%。后续西南仍有较大复产空间,供应存在增加预期。纪元菲认为,从供应角度来看,5月工业硅产量预计继续增长。一方面,5月新疆有10万吨工业硅产能计划投产,新增产能释放将带来一部分产量增长;另一方面,二季度适逢西南地区进入丰水期,电力供应充裕,四川地区企业陆续复产,开工率回升明显,6月份云南生产恢复,产量将继续创历史新高。

从需求端来看,多晶硅减产仍在推进,需求存在下降预期。据硅业分会数据,当前N型多晶硅均价已跌至4.3万元/吨,周环比下降5.1%,市场实际成交依旧较为清淡。纪元菲表示,5月份多家多晶硅企业检修减产,虽然通威保山产能释放给市场提供一定的产量补充,但随着价格走弱,夏季又适逢检修期,价格跌破成本线后,6月份更多头部企业倾向于提前检修,预计后期检修企业进一步增加。从需求端看,未来需求增速将放缓甚至可能下滑。“由于多晶硅已成为下游消费绝对主力,其需求变化将直接影响工业硅市场。”许克元说,目前多晶硅价格已跌破较多企业现金成本线,在高库存压力下,部分成本较高的产能已停车检修,多数企业均有降负荷或检修计划,后期产量将出现下降,工业硅需求存在下降预期。

从库存来看,行业库存偏高。据百川盈孚统计,截至5月24日当周,工业硅库存为19.5万吨,较年初增加3.7万吨,环比增长23.4%。仓单方面,数据显示,截至5月29日,工业硅仓单增加60手,至56418手,折合工业硅28.2万吨,较年初增长9.2万吨,环比增长48.4%。许克元认为,后续存在累库预期,成本重心下移确定性较强。

消息面上,5月29日,国务院印发《2024一2025年节能降碳行动方案》,其中与硅产业相关的内容包括:一是严格新增有色金属项目准入,新建多晶硅、锂电池正负极项目能效须达到行业先进水平。二是推进有色金属行业节能降碳改造,到2025年年底,有色金属行业能效基准水平以下产能完成技术改造或淘汰退出。三是完善价格政策,严禁对高耗能行业实施电价优惠。强化价格政策与产业政策、环保政策的协同,综合考虑能耗、环保绩效水平,完善高耗能行业阶梯电价制度。

对此,国泰君安期货高级分析师张航表示,国家对多晶硅的新增产能建设将会有更加严格的要求,比如指标批复等,但实际上此政策之前就已实施,对当前多晶硅行业影响并不大,关注后续是否会加严。从工业硅角度来看,虽然当前多数硅厂可以达到行业能效基准水平,但对部分工业硅产能仍会有影响,预计影响时间点或在2025年,关注具体的实施节奏。此外,虽然前期工业硅没有被列入高耗能行业,但据了解,去年7月份国家发改委发布的《工业重点领域能效标杆水平和基准水平(2023年版)》新增了工业硅领域,工业硅未来也会被视为高耗能行业。不过,工业硅企业目前尚无优惠电价,因此“严禁对高耗能行业实施电价优惠”的政策对工业硅的实际影响或不大。

纪元菲认为,工业硅去年的下跌与成本端的大幅下降有关,若商品价格整体上涨,将在成本端为工业硅价格带来支撑。

展望后市,张航认为,在基本面未改善的情况下,无论是多晶硅还是有机硅,均难以为工业硅提供更多的利润空间,后续盘面上涨空间有限。

许克元提醒,在供应端存在复产预期、下游对工业硅需求存在下降预期的背景下,当前基本面整体呈供增需减格局。同时,近期受宏观情绪带动,盘面出现一轮明显反弹,使期现无风险套利窗口逐步打开,较多工厂套保意愿较强。因此,在基本面存在进一步宽松预期下,盘面后续或仍有进一步回落风险。