炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:源达

投资要点

申万农林牧渔行业所有上市公司2024H1共实现营业收入5,678亿元,同比减少约5%,虽然营业总收入规模略有下降,但归母净利润大幅增长。2024H1共实现归母净利润91亿元,相较于2023H1的-109亿元同比增长184%,行业整体业绩明显修复。归母净利润增速在31个申万一级行业中排名第一,且显著高于排名第二的社会服务行业92%的归母净利润增速。

申万农林牧渔行业众多细分行业经营业绩明显修复,归母净利润相较2023年同期大幅改善,其中种子同比增长140%、生猪养殖同比增长111%、水产饲料同比增长100%、其他农产品加工同比增长95%、畜禽饲料同比增长84%,众多细分行业经营业绩表现突出,处于周期上行通道,后续盈利规模有望继续增加。

申万生猪养殖行业业绩大幅改善,2023H1受猪价低迷影响,行业内所有上市公司合计亏损高达154亿元,2023年1月中国外三元生猪价格为14.6元/公斤,而后总体呈现震荡上行态势,至2024年6月达到17.6元每公斤,涨幅达17%,随着生猪价格走强,行业盈利改善,2024H1实现归母净利润16亿元,同比增长111%,助力申万农林牧渔板块业绩上行。

申万种子行业2024H1实现营业收入86.1亿元,同比增长5%,归母净利润2.4亿元,较2023年同期1.0亿元同比增长140%。隆平高科业绩大幅改善,转基因商业化进程提速,水稻和玉米种子业务高增。荃银高科营收同比高增,虽因研发费用增加使归母净利润短期有所承压,长期依然看好公司业绩增长。康农种业在杂交玉米种子领域具备核心技术,有望补齐中国在该领域的短板,看好公司未来成长机会,种子板块后续的业绩增长值得期待。

农林牧渔(申万)801010.SI指数2024年9月10日PB值为2.13,远远低于历史中位数3.45和历史平均值3.51,当前PB水平处于历史估值洼地。板块业绩修复但估值持续低迷,或体现了过渡悲观的市场预期,板块或存在价值低估,建议关注估值修复与价值重估机会。

建议关注市场需求复苏不及预期、动物疫病和原材料价格波动风险。

一、农林牧渔行业业绩边际改善,归母净利润增速亮眼

申万农林牧渔行业所有上市公司2024H1共实现营业收入5,678亿元,同比减少约5%,虽然营业总收入规模略有下降,但归母净利润大幅增长。2024H1共实现归母净利润91亿元,相较于2023H1的-109亿元同比增长184%,行业整体业绩明显修复。归母净利润增速在31个申万一级行业中排名第一,且显著高于排名第二的社会服务行业92%的归母净利润增速。总体而言,农林牧渔行业业绩表现较为亮眼。

图1:2024H1申万一级行业营收增速(%)

资料来源:Wind,源达信息证券研究所

图2:2024H1申万一级行业归母净利润增速(%)

资料来源:Wind,源达信息证券研究所

2024年第二季度申万农林牧渔行业所有上市公司共实现营业收入2,947亿元,同比下降4.6%,实现归母净利润108亿元,相较于2023年第二季度的-69亿元同比高增257.3%,行业周期上行。申万农林牧渔行业2024年第二季度归母净利润增速在31个申万一级行业中排名第一,远高于排名第二的综合行业2024年第二季度归母净利润130.7%的增速,申万农林牧渔行业业绩增长强劲。

图3:2024Q2申万一级行业营收增速(%)

资料来源:Wind,源达信息证券研究所

图4:2024Q2申万一级行业归母净利润增速(%)

资料来源:Wind,源达信息证券研究所

二、细分行业经营业绩整体向好,种子、生猪养殖业绩大幅改善

申万农林牧渔行业共有18个三级行业,其中生猪养殖、粮油加工、水产饲料行业营收体量较大,均超过10%,2024H1申万农林牧渔行业所有上市公司共计实现营业收入5,678亿元,其中生猪养殖业占比超过30%,粮油加工占比22%,水产饲料占比10%,合计占比约达62%。归母净利润占比超过10%的细分行业与营收规模略有不同,占比超过10%的细分行业有水产饲料、生猪养殖、粮油加工、粮食种植和其他农产品加工行业,2024H1申万农林牧渔行业共实现归母净利润91亿元,其中水产饲料行业占比23%、生猪养殖行业占比18%、粮油加工占比15%、粮食种植占比14%、其他农产品加工11%。

图5:2024H1申万农林牧渔细分行业营收占比(%)

图6:2024H1申万农林牧渔行业归母净利润占比(%)

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

此外,众多细分行业经营业绩明显修复,归母净利润相较2023年同期大幅改善,其中种子、生猪养殖、水产饲料、其他农产品加工、畜禽饲料等行业表现最为突出,处于周期上行通道,后续盈利规模有望继续增加。

表1:申万农林牧渔细分行业2024H1及2023H1营收和归母净利

行业

2024H1营业总收入

2023H1营业总收入

营业总收入同比增速

2024H1归母净利润

2023H1归母净利润

归母净利润同比增速

种子

86

82

5%

2

1

140%

生猪养殖

1715

1802

-5%

16

-154

111%

水产饲料

589

601

-2%

21

11

100%

其他农产品加工

379

362

5%

10

5

95%

宠物食品

56

46

21%

6

3

95%

畜禽饲料

555

691

-20%

-5

-29

84%

海洋捕捞

30

10

199%

0

0

80%

肉鸡养殖

338

349

-3%

8

5

55%

粮食种植

82

82

-1%

13

12

3%

粮油加工

1237

1338

-8%

14

15

-6%

农业综合Ⅲ

104

106

-1%

2

3

-29%

果蔬加工

43

42

3%

5

7

-34%

其他种植业

219

173

26%

-2

-1

-40%

动物保健Ⅲ

74

76

-3%

5

11

-53%

水产养殖

41

50

-18%

0

-2

-105%

食用菌

25

29

-16%

-1

4

-130%

林业Ⅲ

13

12

13%

0

1

-151%

其他养殖

93

118

-21%

-3

-1

-199%

资料来源:Wind,源达信息证券研究所

申万种子行业经营业绩实现了大幅增长,2024H1实现营业收入86.1亿元,同比增长5%,实现归母净利润2.4亿元,相较2023年同期的1.0亿元同比增长140%。主要系受隆平高科业绩大幅改善,转基因商业化进程提速,水稻和玉米种子业务高增所致。隆平高科2023H1实现营业总收入17.9亿元,2024H1实现营业总收入25.8亿元,同比增长45%,2023H1归母净利润为-1.5亿元,2024H1扭亏为盈实现归母净利润1.1亿元,同比增长177%。此外,中国水稻种子龙头企业荃银高科因业务出海成效显现和受益于转基因商业化趋势,营收同比高增,虽因研发费用增加使归母净利润短期有所承压,但长期依然看好公司业绩增长。康农种业在杂交玉米种子领域具备核心技术,有望补齐中国在该领域的短板,看好未来成长机会,种子板块未来后续业绩增长值得期待。

图7:种子业重点公司2024H1与2023H1营业总收入(亿元)

图8:种子业重点公司2024H1与2023H1营业总收入(亿元)

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

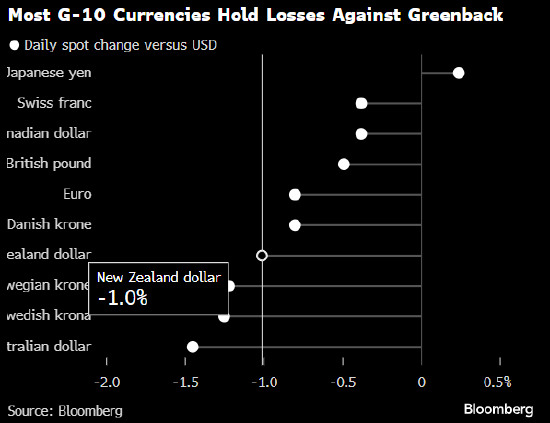

申万生猪养殖行业业绩大幅改善,2023H1受猪价低迷影响,行业内所有上市公司合计亏损高达154亿元, 2023年1月中国外三元生猪价格为14.6元/公斤,而后总体呈现震荡上行态势,至2024年6月达到17.6元每公斤,涨幅高达17%,随着生猪价格逐渐走强,行业盈利大幅改善,2024H1实现归母净利润16亿元,同比增长111%,助力申万农林牧渔板块业绩上行。此外,2024年6月至今生猪价格仍然延续上涨趋势并且产能端去化初见成效,2023年1月以来中国能繁母猪存栏量总体呈现波动下行趋势,2023年1月中国能繁母猪存栏量为4,367万头,至2024年7月震荡下修至4,041万头,共计减少326万头,降幅约为8%,看好未来业绩继续增长。

图9:中国外三元生猪价格(元/公斤)

图10:2023年1月至2024年7月中国能繁母猪存栏量(万头)

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

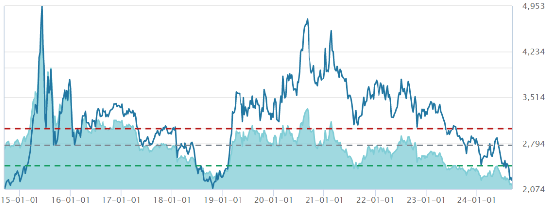

三、板块估值处于历史低位,看好未来价值重估机会

农林牧渔(申万)801010.SI指数2024年9月10日PB值为2.14,远远低于历史中位数3.43和历史平均值3.49,当前PB水平处于历史估值低位。板块业绩修复但估值持续低迷,或体现了过渡悲观的市场预期,板块或存在价值低估,建议关注估值修复和价值重估机会。

图11:农林牧渔(申万)801010.SI指数历史PB

资料来源:Wind

四、附表

表2:重点公司盈利与估值万得一致预期

代码

简称

归母净利润(亿元)

PE

市值

(亿元)

2024E

2025E

2026E

2024E

2025E

2026E

002714.SZ

牧原股份

35.26

213.60

287.11

21.44

8.95

10.63

2082

300999.SZ

金龙鱼

29.65

42.16

54.83

43.88

34.77

28.76

1384

300498.SZ

温氏股份

-13.97

88.53

133.75

10.39

11.52

0.00

1108

002311.SZ

海大集团

31.81

46.16

57.84

33.97

21.37

18.11

627

600737.SH

中粮糖业

15.32

15.32

19.37

21.00

22.74

26.92

174

002385.SZ

大北农

-3.90

7.65

12.17

370.14

22.26

18.86

170

300761.SZ

立华股份

2.56

12.80

12.90

15.13

10.40

13.45

154

002299.SZ

圣农发展

11.70

22.26

22.44

17.29

11.76

12.54

147

605296.SH

神农集团

-0.64

4.50

11.14

65.04

39.55

18.08

141

601952.SH

苏垦农发

8.05

9.38

10.37

15.35

14.74

0.00

136

000998.SZ

隆平高科

2.36

4.79

6.61

13,816.67

48.32

32.63

125

资料来源:Wind,源达信息证券研究所

五、风险提示

市场复苏不及预期

动物疫病风险

原材料价格波动风险