每经记者 王帆 宋美璐 每经编辑 文多

被外资品牌挤压多年之下,国货美妆如今“扬眉吐气”,一步步吃下对方的“蛋糕”。

在这个半年财报季,当外资品牌一片黯然失色时,国货美妆正在庆祝上半年两位数甚至翻倍增长。去年,国货品牌在国内美妆市场的份额首次突破50%,即超越外资品牌。而据中国香料香精化妆品工业协会最新数据,今年上半年这一数据升至56.7%。

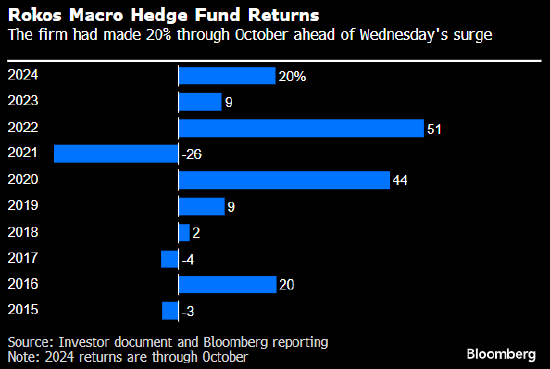

国内化妆品消费进入存量时代,美妆企业之间几乎是“你死我活”。《每日经济新闻》记者梳理了18家国内美妆相关公司,其中包括品牌企业、原料企业、代工企业,发现了上半年国货美妆的不少新特点。

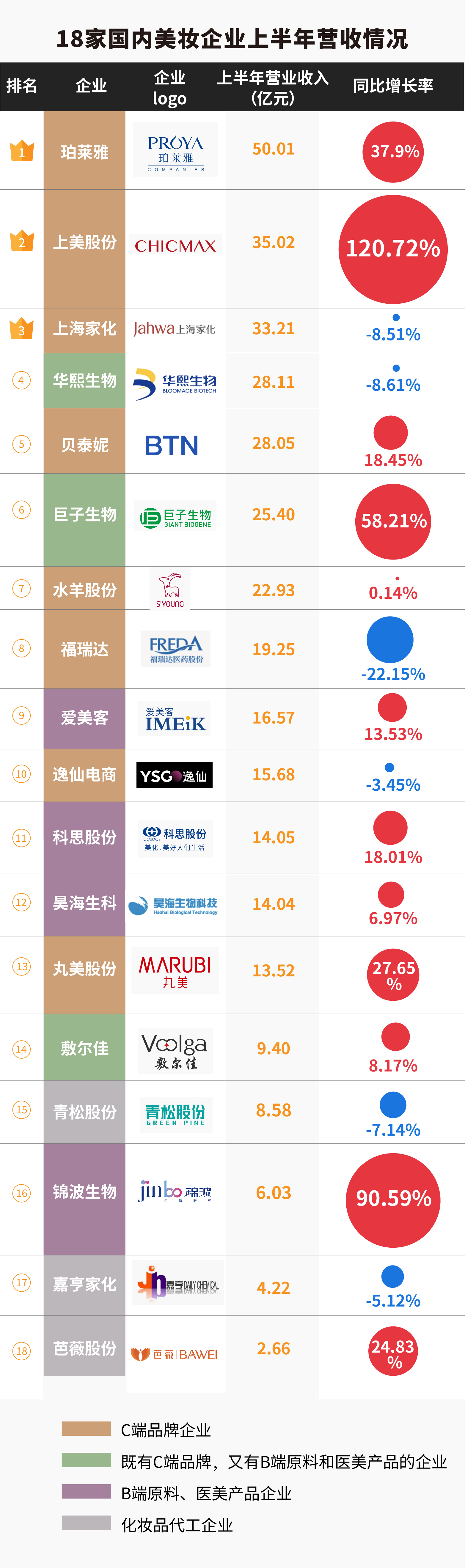

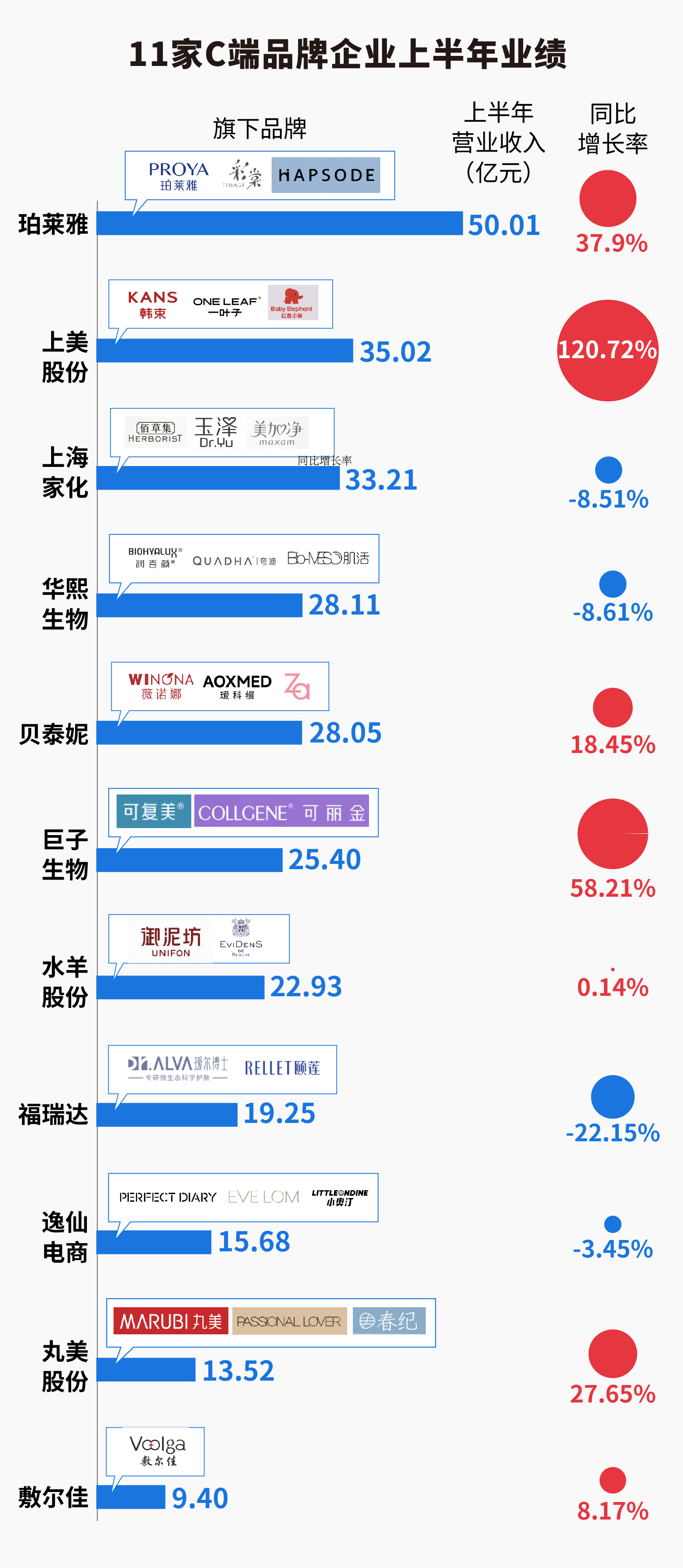

在品牌端,珀莱雅半年营收突破50亿元,国货美妆公司中有望诞生第一家年营收规模上百亿元的企业。电商渗透率大幅提升,珀莱雅、上美股份(数据未审核,下同)的线上渠道收入在总营收中占比超过九成,几乎成为了纯电商品牌。能够“玩转”线上营销且愿意持续投钱的品牌,最终用高涨的营销费用换来了市场份额的提升。而另一方面,正在经历调整变革的上海家化、水羊股份就或多或少面临业绩增长压力。

在美妆上下游,化妆品热门原料“改朝换代”,玻尿酸退潮,重组胶原蛋白成为“当红炸子鸡”。本土代工厂规模和盈利能力偏弱,三家本土代工厂加起来还“打”不过韩国的科丝美诗。

国内美妆上市公司半年报悉数出炉,珀莱雅以50亿元的营收拔得头筹。这是国货美妆公司半年业绩首破50亿元大关。若下半年稳定发挥,珀莱雅或将成为首个年营收规模百亿元的国货化妆品企业。

上美股份、上海家化进入“30亿元俱乐部”。上美股份以翻倍增长的速度,跻身行业第二,去年同期则排名第八。老牌日化企业、去年同期排名第一的上海家化增长动力不足,跌落至第三名。

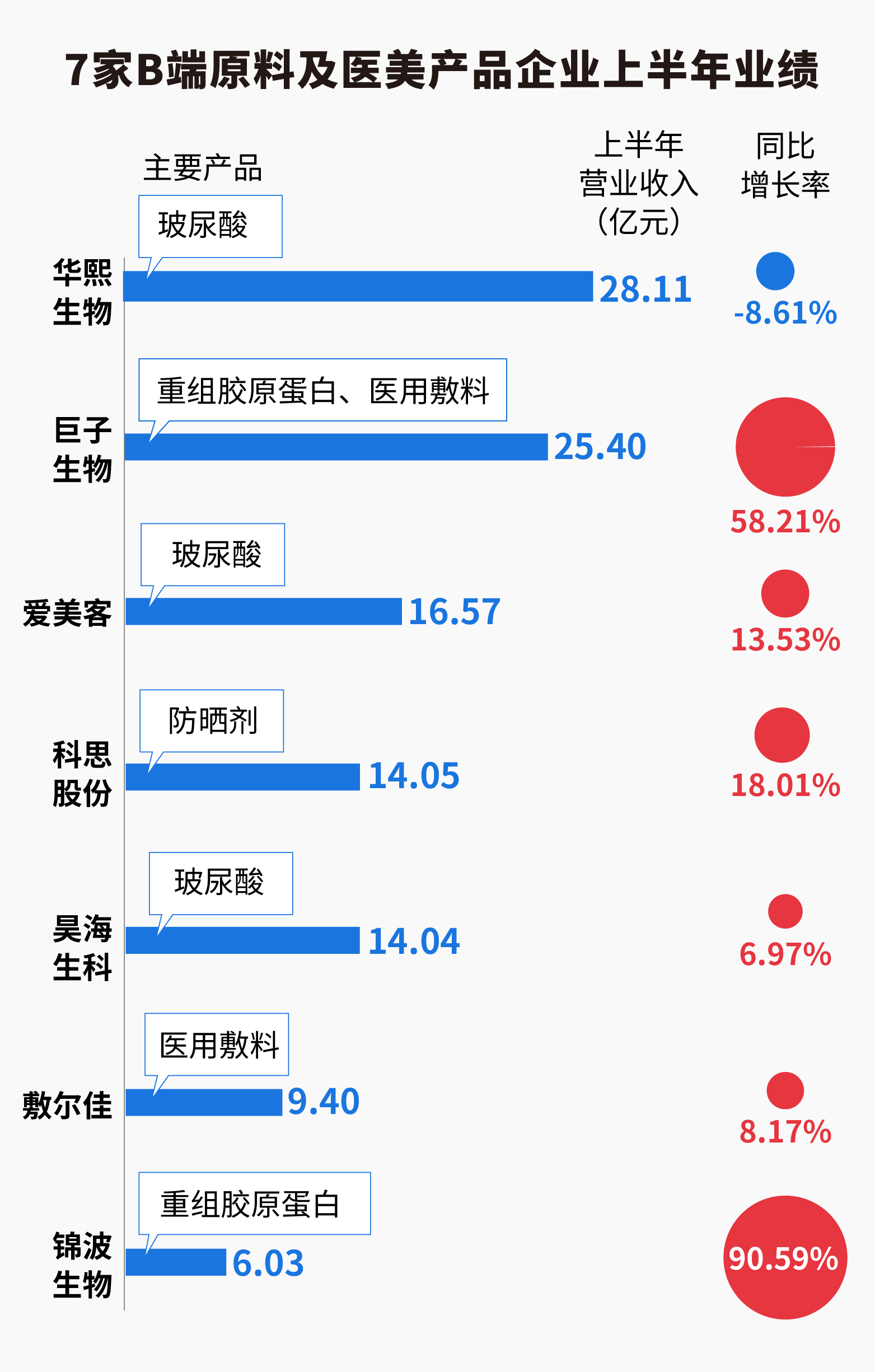

今年上半年营收介于20亿~30亿元的国内美妆企业有华熙生物、贝泰妮、巨子生物(数据未经审核,下同)和水羊股份4家;同期营收介于10亿~20亿元级别的公司有福瑞达、爱美客、逸仙电商、科思股份、昊海生科和丸美股份;同期营收10亿元以下的有敷尔佳、青松股份,锦波生物,嘉亨家化,芭薇股份。

总体来看,18家国内美妆企业里,今年上半年有12家营收出现正增长。增速最高的是上美股份(120.72%),其次是锦波生物(90.59%)、巨子生物(58.21%),后两者都是重组胶原蛋白化妆品及原料方面的代表企业。

值得一提的是,排名靠前的公司大部分为面向C端的品牌型企业,面向B端的原料和医美产品企业排名中游,排在榜单末尾的主要是美妆代工企业。这也意味着,品牌型企业的商业价值、市场规模仍处于产业链的顶端。

此外,从盈利能力的角度看,规模最大的珀莱雅并不是最赚钱的,18家企业中归母净利润最高的是爱美客(11.21亿元),其次是巨子生物(9.83亿元),珀莱雅以7.02亿元的净利润水平只能排到第三。这主要与其所在行业的毛利率有关。

爱美客、巨子生物分别掌握壁垒较高的玻尿酸、重组胶原蛋白的制作工艺,产品广泛用于护肤品和医美场景,公司整体毛利率分别高达94.91%、82.40%。两家企业在资本市场也均获得追捧,在国货美妆上市公司市值榜上名列前茅。爱美客被称为“医美茅”,市值超400亿元,而巨子生物上市不到两年,凭借372亿港元的市值几乎与国货销售第一、上市七年的珀莱雅持平(市值截至9月13日收盘)。

9月14日,国家统计局发布的数据显示,1到8月,化妆品消费零售总额为2730亿元,同比下滑0.5%,低于社会消费品零售总额3.4%的同比增速。存量时代已至,“蛋糕争夺战”愈加激烈。

珀莱雅、上美股份、贝泰妮、巨子生物、丸美股份的营业收入都实现两位数乃至三位数的同比增长,夺下不少国内中小品牌以及部分中端国际美妆流失的份额。上海家化、华熙生物、逸仙电商、水羊股份则仍在摆脱品牌老化、路径依赖等困难的过程中,上半年处于调整期,因此业绩表现不佳。

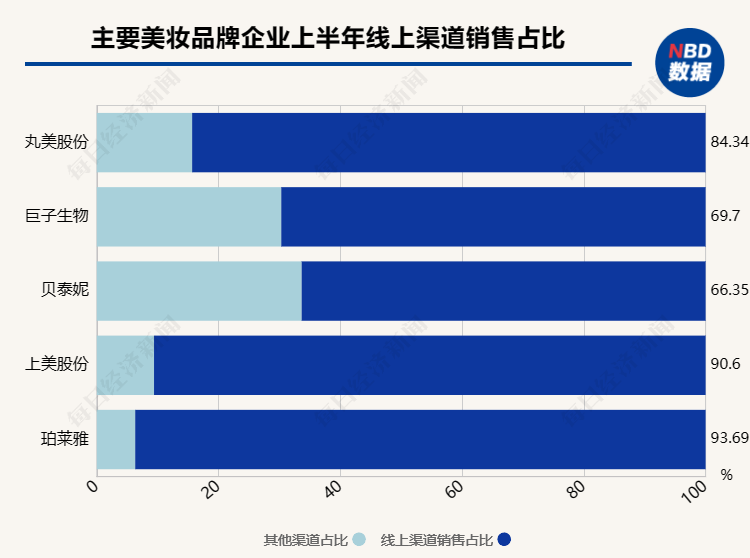

《每日经济新闻》记者注意到,国货头部品牌为美妆增长提供了一个新范式,那就是以线上为主战场。记者统计发现,珀莱雅、上美股份线上销售占比超过九成,生意几乎都在电商平台上。而丸美股份线上占比超过八成,贝泰妮和巨子生物接近七成。

相比于传统“淘系”电商,美妆品牌们更愿意“重仓”抖音渠道,两大线上渠道此消彼长。中信证券研报援引炼丹炉和蝉妈妈数据称,2024年上半年美妆品类(护肤+彩妆)在淘系平台实现销售额1073亿元,同比减少3.6%,在抖音平台实现销售额905亿元,同比增长43.5%。

在电商渠道,一方面,上美股份旗下的韩束品牌借助抖音短剧,实现销售飞涨,也带动同行的短剧营销潮;另一方面,品牌们以明星大单品集中“打爆点”,不断更新迭代,并用套装礼盒打包销售,从而降低消费者的决策成本。

这样的逻辑已经成为了行业共识,珀莱雅的“双抗”和“红宝石”系列、韩束的“红蛮腰”系列、巨子生物旗下的可复美“胶原棒”、贝泰妮旗下的薇诺娜“特护精华”,都是线上销售排名前列的大单品。据上美股份统计,截至6月末,韩束“红蛮腰”礼盒全渠道销量超过1000万套。

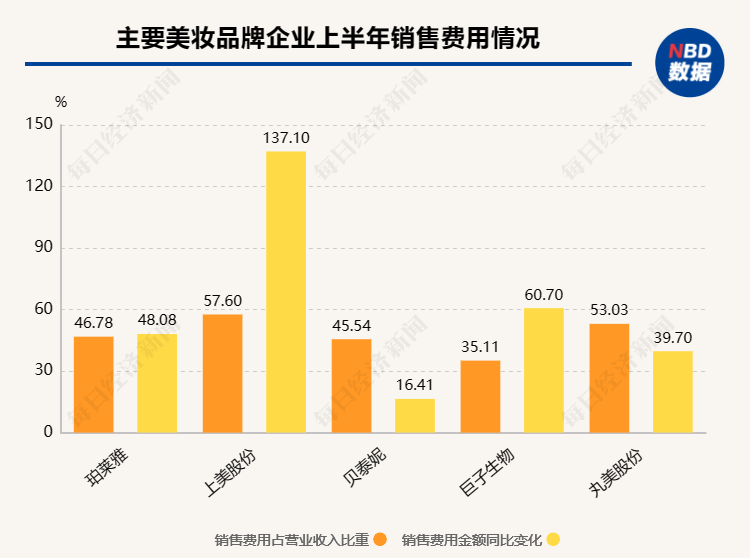

不过,在线上抢流量并非没有代价,品牌们为此付出了高额的营销成本。记者梳理发现,不少品牌的销售费用水涨船高,占营收的比例达到50%左右。其中,营销较为激进的是上美股份,上半年销售费用增长137.1%(与营收增幅成正比),占总营收比重高达57.6%。

不少企业也在财报中解释了营销的必要性,上美股份称:“为提高品牌曝光度、把握新渠道机会,加大品牌宣传力度及渠道建设。”丸美股份也表示:“在线上竞争激烈、流量成本高涨的同时,公司坚定推进品牌建设和科学传播投入。”

对于高营销换来的高增长,品牌咨询机构OIB.CHINA创始人吴志刚向记者分析道:“这些美妆品牌(业绩)的增长,有很大一个原因是跟新一代的消费者用内容化的方式沟通,并且吃到了抖音渠道的红利。这样的红利是短促的,大概率也会有回调的时间。当新的内容营销种草方式和渠道媒介发生变化,流量也会回落。因此,在回落之前,企业有没有找到第二、第三的增长曲线,是比较关键的问题。”

他进一步表示,这首先需要品牌有全渠道均衡发展的曲线。“有些品牌线上生意占比都超过90%了,线上增长快,但风险也很明显。除了单一线上渠道之外,还有没有发展更多线下渠道的可能?不过国内线下渠道短期要恢复还面临一些挑战。”他分析说,其次,企业需要多品牌增长的曲线,有的企业第二品牌的成长之路可能还需要一些时间;第三是出海,有些品牌去了东南亚,这都是潜在的增长维度。

原料之于化妆品,就像芯片之于电子产品。上半年,美妆企业不仅卷营销,还卷成分。原料成分的开发及其技术应用,已经成为了美妆企业研发的“重头戏”。

在美妆和医美领域,过去曾是玻尿酸的天下,这也推高了“玻尿酸三剑客”(爱美客、华熙生物、昊海生科)的市值,其中爱美客巅峰市值曾超1700亿元。不过,玻尿酸概念在2021年下半年开始降温,三家企业的市值如今近乎呈现“倒V”字,爱美客市值如今已降至409亿元。

这从业绩中也可见一斑。今年上半年,华熙生物营收净利双双同比下滑,业绩显颓势;爱美客、昊海生科的营收分别同比增长13.53%、6.97%,但已远不及2021年上半年的高增速了。

热门原料正在加速迭代,重组胶原蛋白大有成为“下一个玻尿酸”之势。以重组胶原蛋白为主要产品的巨子生物、锦波生物,在上半年均实现营业收入超50%的增长。而另一边,化妆品品牌企业也开始入局,包括珀莱雅、丸美股份和福瑞达旗下的瑷尔博士都在开发以重组胶原蛋白为核心的护肤品。

甚至是曾不看好重组胶原蛋白的护肤品应用的华熙生物,也宣布要将胶原蛋白视为“继透明质酸(玻尿酸)之后的第二个战略性生物活性物”。国际品牌同样重视这一原料布局,欧莱雅小蜜罐面霜第二代首次添加重组胶原蛋白,资生堂旗下欧珀莱新品电动眼精华添加重组人源化胶原蛋白。

广州麻尚会生物科技有限公司创始人、化妆品资深研发工程师陈来成告诉记者:“玻尿酸在国内化妆品行业应用在十几年前已经非常成熟,这些年在普通消费者群体中已经非常普及。化妆品配方师研发护肤品基本上都会加玻尿酸钠。普及率太高也意味着没有太多想象空间,因此从前年开始的重组胶原蛋白就填补了这个缺失。”

他提到:“重组胶原蛋白作为中国特色生物合成发酵原料,目前从原料端布局的重组胶原蛋白研发生产企业有二十多家。目前重组胶原蛋白虽然火,但重组胶原蛋白用于护肤的透皮性、有效性、安全性(去内毒程度)还存在争议,原料规模化还在爬坡阶段,价格也相对比较高,因此大规模普及应用还存在挑战。”

在重组胶原蛋白之外,其他原料创新也百花齐放。《每日经济新闻》记者统计发现,2021年“化妆品新规”实施以来,化妆品新原料备案快速增长,截至目前已有超过180种新原料完成了备案程序。上市公司中,贝泰妮备案较为积极,其在2024年半年报中披露,上半年已有“短莲飞蓬提取物”“荔枝草提取物”“南方红豆杉籽油”“南方红豆杉嫩枝提取物”“总状绿绒蒿提取物”完成备案。

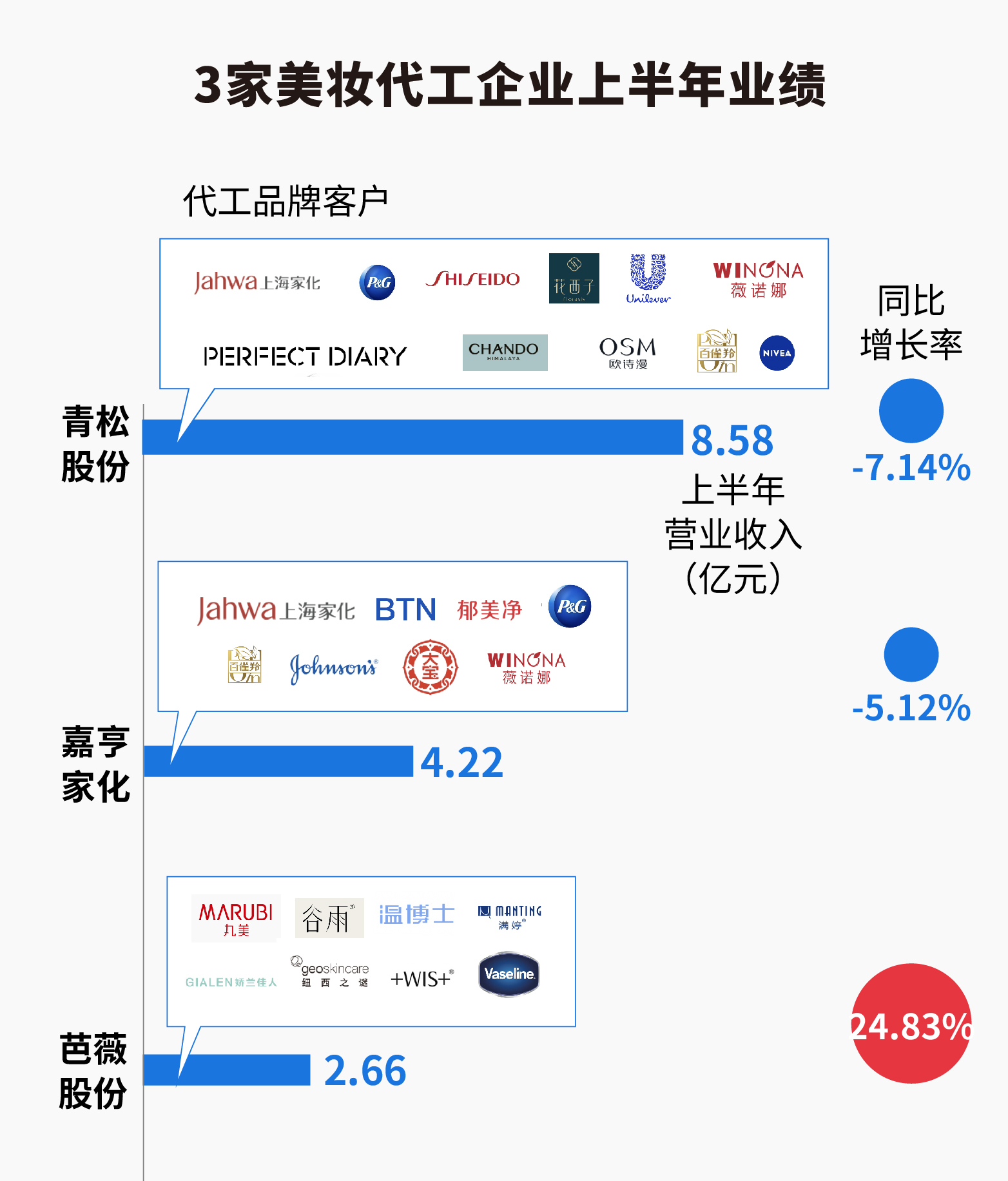

和品牌端、原料端相比,美妆代工厂的毛利率较低,大多在30%以下,这也就让“挣钱”更为艰难。2024年上半年国内美妆企业排名中,青松股份、嘉亨家化、芭薇股份三家美妆代工企业均以不足10亿元的营收位于榜单底部。

总体而言,国内美妆代工厂的规模和盈利能力偏弱。青松股份和嘉亨家化在2024年上半年分别出现了7.1%和5.1%的营收同比下滑。净利润方面,嘉亨家化同比由盈转亏,芭薇股份同比下滑32.14%。规模最大的青松股份虽扭亏为盈,但主要是通过成本控制实现,且利润不到700万元,相比于超8亿元的营收仍显单薄。

《每日经济新闻》记者发现,3家企业的财报均不约而同地提到了“客户稳定度”和“市场竞争激烈”的问题。

中国化妆品代工行业呈现格局分散、中小企业为主的特点。西部证券研报显示,目前国内化妆品生产许可获证企业5000余家,总体销售规模不足2亿元的中小企业居多。作为本土的龙头企业,青松股份旗下的诺斯贝尔市场占有率为6.36%,嘉亨家化市占率1.6%,芭薇股份市占率为1.06%,三家合计份额不到10%,其他中小型代工企业占据了90%以上的市场。

此外,国际品牌的上游代工厂也纷纷进入中国,加剧了市场竞争。韩国制造商科丝美诗在上海和广州设厂、意大利制造商莹特丽的中国生产基地位于苏州。财报显示,科丝美诗以中国为主的东区市场在2024年上半年实现销售额3050亿韩元(约合人民币16.29亿元),超过了中国本土三家代工厂之和;莹特丽上半年亚洲营收1.01亿欧元(约合人民币7.94亿元),其中中国和韩国均恢复两位数增长。

随着竞争加剧,维持客户稳定性成为持续增长的关键,尤其是国际大品牌客户。为此,芭薇股份IPO时便提出实施“服务大客户、聚焦大单品”战略,通过优化客户结构来提升业绩。青松股份在财报中道出了抢占客户的关键:“知名品牌对供应商筛选非常严格,并倾向与优质供应商建立稳定的业务关系,因而能够为诺斯贝尔(诺斯贝尔化妆品股份有限公司,上市公司主要的业务经营主体)业务稳定提供良好保证。”

对比来看,作为本土美妆代工龙头,青松股份相比其他两家的客户“含金量”更高,拥有更多的头部国际客户,如联合利华、宝洁、丝芙兰、资生堂、妮维雅等,也包括上海家化、完美日记、花西子、薇诺娜等国货知名品牌。

尽管当前面临诸多挑战,但化妆品代工行业仍存在广阔的发展机遇。灼识咨询预计, 2022到2025年,我国化妆品代工行业规模有望从434.1亿元增长至622.9亿元,实现12.79%的年均复合增长率。华安证券财报分析称:“化妆品下游需求保持较快增长,品牌、人群、渠道的多元化促使品牌商有更高的生产能力,为OEM/ODM 企业的发展带来机遇。同时,化妆品新规的实施提高了生产质量要求,生产能力不足的中小代工企业将有望出清,利好头部代工企业。”