登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

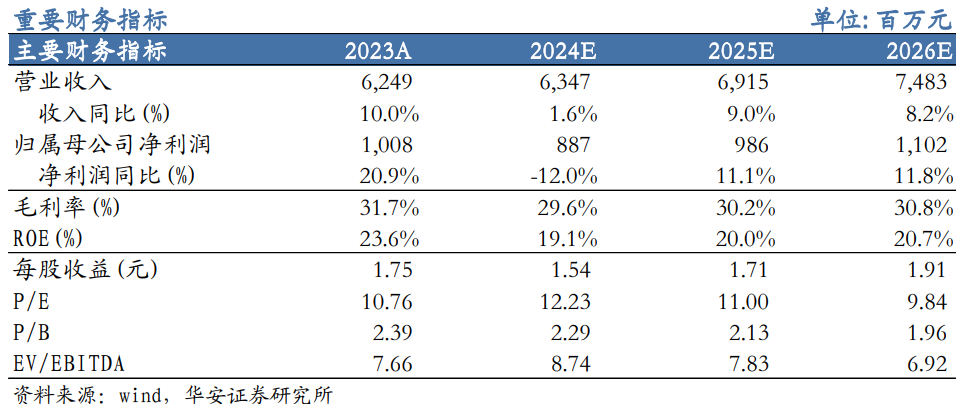

2024年9月,A股IPO共有3家企业获受理,北交所2家,科创板1家。审核层面,A股共有2家IPO企业上会接受审核,过会一家,暂缓审议一家,过会率为50%。

9月份,A股共有26家企业终止IPO进程,其中包括多家未盈利的科创板企业。发行及募资层面,9月份共有10家企业成功IPO,合计募资56.19亿元,较8月份环比增长5.76%。

上会审核情况:兴福电子虽过会但仍被质疑 科隆新材遭暂缓审议

9月份,A股共有2家IPO企业上会接受审核,过会一家,暂缓审议一家,过会率为50%。过会的企业是湖北兴福电子材料股份有限公司(下称“兴福电子”),遭暂缓审议的企业是陕西科隆新材料科技股份有限公司(下称“科隆新材”)。

兴福电子虽然过会,但仍遭到广泛质疑。投资者对兴福电子的质疑主要有三:关联交易公允性及业务独立性;是否涉及重复募资;是否符合分拆条件。

招股书显示,兴福电子为上市公司兴发集团子公司,此次IPO属于分拆上市。在今年在明确“从严监管分拆上市”后,A股超20家上市公司终止了分拆上市IPO的申请,而兴福电子逆势过会。

兴福电子主营业务是湿电子化学品的研发、生产和销售。 报告期内,兴福电子主要向控股股东兴发集团间接控股股东宜都兴发采购普通黄磷、液体三氧化硫。

2020-2023年,宜昌兴发(含兴发集团及其余关联方)为兴福电子的第一大或第二大供应商,采购金额分别为1.21亿元、2.06亿元、1.96亿元、1.26亿元,分别占采购总额的37.57%、25.38%、15.15%、9.83%。

值得一提的是,兴福电子向关联方采购黄磷的价格明显低于市场价,这有利于兴福电子增加账面利润。2020——2023年,兴福电子向宜昌兴发等关联方采购黄磷均价分别为14184.81元/吨、23214.36元/吨、28579.09元/吨、24128.86元/吨;比各期市场均价分别低93.98元、603.7元、591.48元、284.72元/吨。

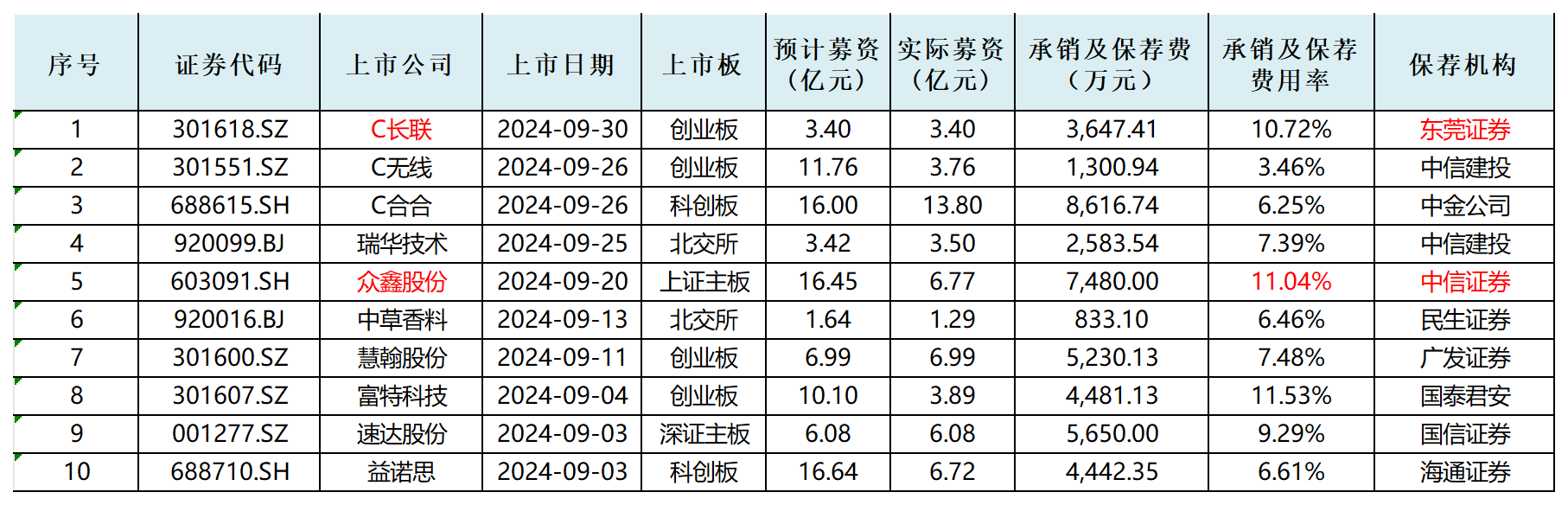

最初版的招股书申报稿显示,兴福电子原拟募集资金15亿元,用于包括3万吨/年电子级磷酸项目、4万吨/年超高纯电子化学品项目、2万吨/年电子级氨水联产、1万吨/年电子级氨气项目、电子化学品研发中心建设项目及补充流动资金。

最新的申报稿显示,兴福电子降低募资总额至12.1亿元。其中,删除“1亿元补充流动资金”,3万吨/年电子级磷酸项目(新建)的募资额也由2.96亿元下降至1.06亿元。

值得一提的是,兴福电子IPO募投项目中的4万吨/年超高纯电子化学品项目、3万吨/年电子级磷酸项目与兴发集团此前的定增项目有很大的相似性。

2020年11月,兴发集团通过定增募资7.76亿元,其中5.38亿元用于兴福电子实施的两个项目:6万吨/年芯片用超高纯电子级化学品项目(4.2亿元)、3万吨/年电子级磷酸技术改造项目(1.18亿元)。

2021年8月,兴发集团计划分拆兴福电子在科创板独立上市。根据分拆上市规定,“上市公司最近3个会计年度内发行股份及募集资金投向的业务和资产,不得作为拟分拆所属子公司的主要业务和资产,但拟分拆所属子公司最近3个会计年度使用募集资金合计不超过其净资产10%的除外”。

2020年11月,兴发集团通过定增募资7.76亿元,其中5.38亿元用于兴福电子实施的两个项目。5.38亿元是兴福电子2020年末净资产(3.07亿元)的175%,超过了100%。如果按照兴福电子两个募投项目彼时实际投入的3978.53万元的实际使用额计算,也超过了净资产的10%。在这种背景下,兴发集团变更了兴福电子两个募投项目的用途,符合分拆上市的规定。

9月份遭暂缓审议的企业科隆新材,在国新证券(原华融证券)的保荐下首次上会折戟。科隆新材主营业务为液压组合密封件和液压软管等橡塑新材料产品的研发、生产和销售以及煤矿辅助运输设备的整车设计、生产、销售和维修。

上市审核会议上,北交所重点问询了科隆新材三方面的问题:经营业绩、核心技术与研发投入、财务内控不规范及整改有效性。

2023年10月31日,科隆新材北交所IPO获得受理。2023年10月20日,也就是科隆新材IPO申报前夕,全国股转公司对公司及相关责任主体进行监管警示。

2020年邹威文(科隆新材实控人之一)、邹鑫(科隆新材总经理,系邹威文与实控人穆倩之子)未按备用金管理制度的规定及时报销或偿还备用金构成资金占用,因此全国股转公司对科隆新材及实控人邹威文父子进行了口头警示。

除了资金占用,科隆新材还存在转贷、票据找零、向非金融机构票据贴等财务内控问题。报告期内,科隆新材存在为满足贷款银行受托支付要求,将取得的贷款资金以采购货款名义支付给全资子公司迈纬尔、供应商宁波格来特机械制造有限公司,再由其将资金转回公司的不规范使用银行贷款行为。科隆新材因票据收支的票面金额与购销金额不匹配,存在与供应商、客户进行“大票换小票” 的票据找零情形。2020年,科隆新材出于经营周转需要,存在向非金融机构票据贴现,合计贴现票据金额1548.12万元。

上市委审核会议上,北交所要求科隆新材说明财务内控不规范的整改是否充分,期后有无新增财务内控不规范行为,发行人内控制度是否完备,是否形成有效内部制衡机制。

终止情况:被质疑“硬刚”交易所的联纲光电撤单

9月份,A股共有26家企业终止IPO进程,都是主动撤回。26家企业中,来自创业板的数量最多,为11家;科创板、北交所、深证主板分别有8家、4家、3家终止IPO进程。

分券商看,中信证券9月份撤回的IPO企业数量最多,为4家;海通证券、长江证券皆为3家;国金证券、华泰联合、民生证券、中金公司、中信建投分别有2家公司撤回。

其中,国金证券撤回的2家项目都是来自科创板的项目,分别是山东百多安医疗器械股份有限公司(百多安)、深圳善康医药科技股份有限公司(善康医药)。

善康医药的主营业务是以预防阿片类毒品复吸、治疗酒精使用障碍为代表的成瘾治疗药物等创新药的研发、生产和销售,核心产品是纳曲酮植入剂。截至2023年年底,善康医药无营收,无产品上市、2019-2021年、2022年上半年合计亏损1.77亿元。

近期,科创板未盈利企业IPO成功率大幅下降。善康医药8个在研项目中,除SK1801处于产品注册申请阶段,SK2007处于Ⅱ期临床之外,其他均处于临床前研究阶段 。

并且,善康医药的拳头产品SK1801进度不及预期。 SK1801管线2022年12月向CDE正式提交新药上市申请(NDA),善康医药最初预计2023年底前可以取得新药批文并上市销售。然而截至2023年年底,善康医药核心管线 SK1801 仍没有取得新药批文,更不会上市销售。后来,善康医药预计2024年二季度可以取得新药批文并上市销售,较之前的预期慢了一个季度以上。

国金证券保荐的另一家科创板IPO项目——百多安,也在9月份终止了上市进程。百多安是一家将医用材料改性技术应用于植介入医疗器械的企业,主营产品包括经外周中心静脉导管(PICC)、颅脑外引流系统、外科引流系统及其他医用耗材产品。

百多安采用的是特殊性科创属性评价标准,但其硬科技定位仍遭质疑:一是因为公司国奖技术带来的收入是否过半存疑,相关信息披露相互矛盾;二是公司核心产品的研发进度被监管部门质疑明显落后,还对相关问询避而不答,详见《百多安IPO:核心产品研发进度被指“明显落后”,对部分监管问询避而不答》等文章。

9月份终止IPO的杭州键嘉医疗科技股份有限公司(键嘉医疗),也属于科创板未盈利企业。键嘉医疗成立于2018年12月12日,主营业务是手术机器人及相关产品研发、生产和销售,主要产品ARTHROBOT髋关节置换手术机器人、ARTHROBOT膝关节置换手术机器人已获得医疗器械注册证。

2019-2021年、2022年前三季度,键嘉医疗的主营业务收入皆为0,分别亏损0.32亿元、0.5亿元、0.99亿元和2.77亿元,2022年前三季度亏损剧增。

2023年4月,键嘉医疗在中信证券的保荐下递交科创板上市申请,彼时成立仅四年多时间。有意思的是,键嘉医疗总资产不足5亿元却要募资15亿,85%的资产是现金和理财“不差钱”。此外,投资者对键嘉医疗核心技术、商业化前景等问题比较关注,详见《键嘉医疗成立仅四年就要IPO:零营收商业化前景未卜,是否有明显技术优势?》等文章。

9月30日,深交所公告显示,联纲光电科技股份有限公司(联纲光电)IPO终止。联纲光电及保荐券商中信证券在今年4月份引发了一波“硬刚交易所”的舆情。

联纲光电首发上市申请受理后,深交所已发出三轮审核问询及监管函件,要求联纲光电及中介机构就公司治理有效性、财务内控规范性、信息披露真实准确完整性等事项进行核查说明。联纲光电及中介机构近期提交了问询回复,但回复内容不够清晰,所涉问题仍未能予以充分说明。

为进一步压实保荐人“看门人”责任,从源头上把好上市入口质量关,深交所对联纲光电保荐人中信证券启动现场督导。

目前,联纲光电IPO终止,但其申报材料中并没有显示深交所现场督导内容。在申报即担责、IPO阶段性收紧的形势下,联纲光电的信披质量也难以获得市场认可。

IPO发行情况:长联科技上市首日股价暴增17倍 与基本面严重背离

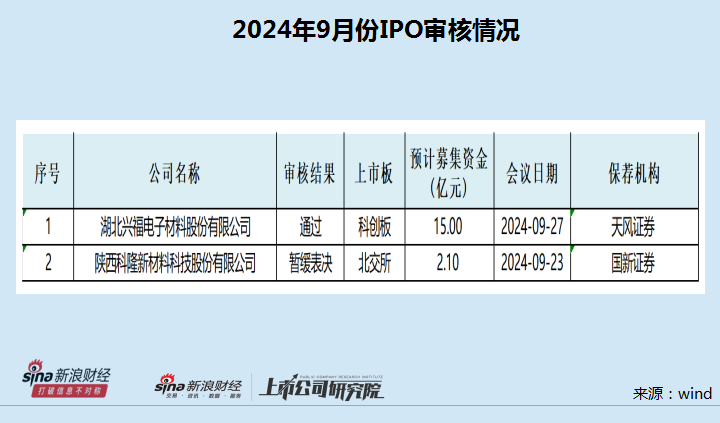

wind显示,9月份共有10家企业成功IPO,合计募资56.19亿元,较8月份环比增长5.76%。

10家公司中,实际募资额最高的是合合信息,募资13.8亿元;实际募资额最低的是中草香料,仅募资1.29亿元。

不过值得投资者注意的是,合合信息近14亿元募资的必要性不足,截至2024年6月30日的广义货币资金就超过14亿元,且有息负债几乎为0,资金压力和负债压力都很小。更有意思的是,合合信息的募投项目中有超6亿元用于铺底流动资金及推广,更令人质疑合合信息巨额募资的必要性。

9月份新上市的10家企业,有6家实际募资不及预期,其中无线传媒实际募资比例最低仅有31.99%。wind显示,无线传媒计划募资11.76亿元,实际仅募资3.76亿元。

承销保荐费用率方面,富特科技的承销保荐费用率最高,为11.53%。不过富特科技的实际募资额较小仅3.89亿元,承销保荐费用率偏高不算很异常。

异常的是众鑫股份,公司实际募资额为6.77亿元,中信证券收取的承销保荐费用高达7,480万元,费用率为11.04%。

而同样是在9月份上市的慧翰股份,实际募资额为6.99亿元,与众鑫股份相近,但广发证券收取的费用率为5,230.13万元,费用率仅7.48%,远远低于众鑫股份的11.04%。

另一家9月份上市的益诺思,实际募资6.72亿元,与众鑫股份也较为接近,但海通证券收取的承销保荐费用仅4,442.35万元,费用率为6.61%,同样远低于众鑫股份。

wind显示,10家新股上市首日的股价皆实现了大幅增长,中位数为81.95%,算术平均值为287.88%。其中,长联科技上市首日的股价涨幅高达1703.98%,超过17倍,创下年内最高纪录。

但长联科技暴增的股价严重脱离基本面。wind显示,长联科技发行时行业平均市盈率为18.63倍,而股价暴涨17倍后的长联科技市盈率超300倍,明显偏高。

在业绩下滑的近两年,长联科技的毛利率却逆势大涨,远高于同行公司水平。与此同时,长联科技大幅攀升的毛利率却与多项财务数据及指标背离,如公司应收账款大幅增长、应收账款周转率连续下降、存货周转率连续下降。业绩下滑与股价暴涨,呈现很明显的背离趋势。