美国大选进入冲刺阶段,关注中东局势进展。

上周国际市场风云变幻。国际货币基金组织(IMF)发布最新报告,预计今明两年全球经济增速为3.2%,美债收益率继续冲高。

市场方面,美股涨势分化,道指周跌2.68%,纳指周涨0.16%,标普500指数周跌0.96%。欧洲三大股指全线下挫,英国富时100指数周跌1.31%,德国DAX 30指数周跌0.99%,法国CAC 40指数周跌1.52%。

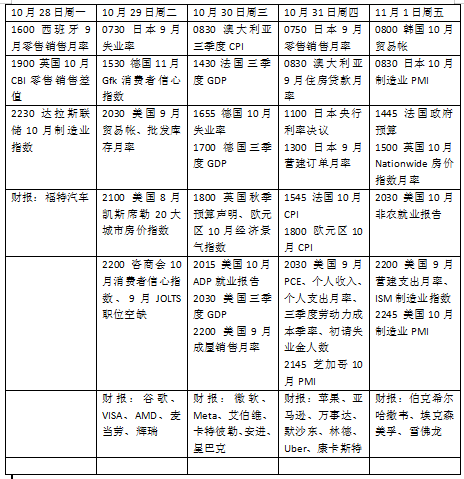

本周看点颇多,美国将公布三季度国内生产总值(GDP)、个人消费支出物价指数(PCE)和非农等重磅数据,美国大选同时也进入冲刺阶段。在欧元区,通胀和经济增长数据将受到密切关注,预计日本央行将维持利率不变,但最新展望对通胀和增长的预测或给出加息线索。财报季进入高潮,苹果、亚马逊等业绩将揭晓。与此同时,中东地区地缘政治形势进展也值得持续关注。

美国非农或大幅下降

上周美国国债市场的紧张情绪仍在延续。民意调查显示,民主党总统候选人哈里斯与共和党总统候选人特朗普支持率非常接近,结果无法预测。

自9月议息会议以来,美国经济指标表现不俗。美联储官员警告称,短期内不太可能再降息50个基点。经济前景从“硬着陆”转向“软着陆”,甚至可能是“不着陆”。距离下次议息会议不到两周,数据影响可能越来越大。机构预测,第三季度美国经济将以3.0%的年率增长,与第二季度持平,值得一提的是,亚特兰大联邦储备银行的GDPNow模型显示为3.4%。

近期公布的CPI和PCE的通胀指标都显示了整体和核心读数之间的差异。尽管整体PCE降至2.2%,但美联储在决策中最为重视的核心PCE在8月份同比上涨2.7%。机构认为,两者在9月份预计保持不变或略有下降。

10月非农就业报告也受到关注。在9月增长25.4万后,预计美国10月将降至14万个。考虑到最近两次飓风和波音公司罢工在内的临时因素,就业机会将减少。然而,失业率预计将保持在4.1%,而平均小时收入预计将从0.4%略微放缓至0.3%。投资者可以从非农前的JOLTS 9月职位空缺数据、ADP 10月私人就业人数和每周失业救济申请人数中获得更多线索。其他值得关注的指标包括10月咨商会消费者信心指数、凯斯席勒8月房价指数、10月芝加哥采购经理人指数PMI。

美国财政部将于当地时间28日拍卖690亿美元2年期和700亿美元5年期国债,并于29日拍卖440亿美元的7年期国债。

财报季进入高峰期,谷歌、微软、Meta、苹果和亚马逊等明星科技股业绩将亮相,此外AMD、默沙东、伯克希尔、埃克森美孚、礼来、卡特彼勒、麦当劳等财报也值得留意。

原油与黄金

国际油价企稳反弹,对更广泛的中东冲突潜在担忧挥之不去,而对需求前景的担忧限制了上行空间。WTI原油近月合约周涨4.50%,报71.78美元/桶,布伦特原油近月合约周涨4.09%,报76.05美元/桶。

StoneX能源市场战略总监霍德斯(Alex Hodes)写道,由于投资者继续关注中东冲突加剧、消费国需求疲软以及美国大选将如何影响市场,原油的波动性本周有所缓解。

以色列和哈马斯在加沙停火的前景对油价造成了一些压力,不过短期来看突破仍然难以实现。人们紧张地等待着以色列与伊朗的对峙,此前公开消息称,以色列已通知美国,不会针对伊朗的核设施或能源设施。瑞讯银行(Swissquote Bank)高级分析师奥兹卡德斯卡娅(Ipek Ozkardeskaya)在一份报告中表示,美国原油库存意外增加之后,上行空间仍然有限,“虽然石油牛市最近可能没有达到顶峰,但由于中东冲突升级的可能性,风险往往会在周末向上倾斜。因此,在每桶70美元以下出售石油看起来并不安全。”

国际金价连续第三周上涨,盘中连续刷新历史新高。纽约商品交易所明年1月交割的COMEX黄金期货合约周涨0.32%,报2755.80美元/盎司。

美国商品期货经纪商RJO Futures高级市场策略师哈勃科恩(Bob Haberkorn)表示,中东局势风险这一事实可能会引发一些避险买盘进入周末。

美国总统大选的不确定性也提振了黄金需求。尽管美元上涨,但黄金仍出现反弹。凯投宏观在一份报告中表示:“人们可以合理地证明金价从这里进一步上涨。但我们要强调的是,黄金不是一种单向押注。”

关注英国政府预算

欧洲央行行长拉加德上周表示,欧洲央行将在未来的会议上继续降低关键利率。与此同时,拉加德拒绝排除在未来会议上采取更大举措的可能性。“行进方向清晰,速度待定。”拉加德表示,虽然自6月以来的举措是明智的,但这并不意味着央行一定会继续降息25个基点。

欧元区的年通货膨胀率在9月份降至1.7%,该行预计通胀率将下降,并在2025年保持在2%的目标水平。然而,拉加德表示,政策制定者不应自满。“我们必须谨慎,不能妄下结论。”

本周欧元区第三季度GDP和10月通胀初值将受到密切关注,可能会加强或削弱欧洲央行在12月降息50个基点的理由。丹斯克银行的分析师表示,在9月份明显放缓后,在通胀数据中衡量服务价格的势头将是关键,“我们怀疑(9月份的下降)主要是昙花一现,预计服务价格势头将再次回升。”

英国央行行长贝利上周表示,英国的反通胀进程速度比官员们预期的要快,这可能是央行下个月将继续降息的最新暗示。贝利称,通胀低于他一年前的预期,凸显出二轮效应可能令物价压力持续升高的“好情况”。贝利最近暗示,如果通胀方面的好消息持续下去,央行可能会在降息方面“更激进一些”。最新言论可能进一步巩固对英国央行在未来几个月转向更快降息周期的押注。利率期货市场显示英国央行下个月将降息,12月再次降息25个基点的可能性为60%。

本周英国财政大臣里夫斯宣布将公布新工党政府的第一份预算。外界预期,里夫斯将公布400亿英镑的增税,将税收负担提高到1948年以来的最高水平。虽然这对纳税人来说可能不是好消息,但英国央行的政策制定者可能会对此表示欢迎,因为更紧缩的财政政策将抑制经济需求,为更快降息铺平道路。

本周看点