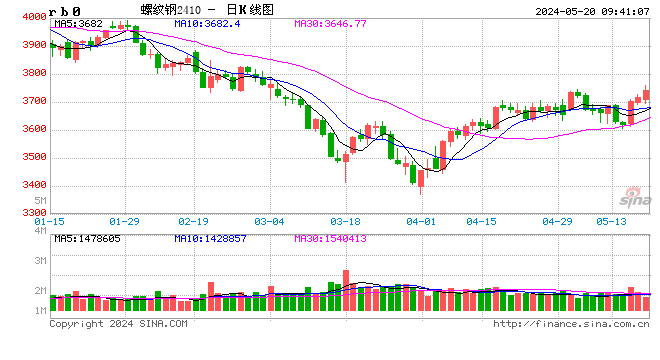

钢材:地产政策宽松加码,市场预期有所改善

本周全国螺纹产量环比回升2.97万吨至233.58万吨,同比减少33.04万吨;社库环比回落47.7万吨至612.94万吨,同比减少31.07万吨;厂库环比回落9.03万吨至213.59万吨,同比减少17.78万吨。本周螺纹表需环比回升28.42万吨至290.31万吨,同比减少20.32万吨。螺纹产量小幅回升,库存连续第九周下降,降幅扩大,表需明显回升,数据表现好于预期。据国家统计局数据,1-4月全国固定资产投资同比增长4.2%,比1-3月份回落0.3个百分点。分领域看,基础设施投资增长6%,较1-3月回落0.5个百分点;制造业投资增长9.7%,较1-3月回落0.2个百分点;房地产开发投资下降9.8%,较1-3月降幅扩大0.3个百分点。4月份房地产投资、销售、新开工、施工、竣工同比分别下降7.28%、下降14.38%、下降12.28%、增长35.09%和下降15.37%,施工面积大幅增长,其他分项指标仍全面下降。4月份基建(不含电力)投资同比增长5.06%,较3月回落1.58个百分点。1-4月份我国粗钢、生铁和钢材产量分别为34367万吨、28499万吨和45103万吨,同比分别下降3%、下降4.3%和增长2.9%;其中4月份我国粗钢、生铁和钢材产量分别为8594万吨、7163万吨和11652万吨,同比分别下降7.2%、下降8%和下降1.6%;4月份粗钢、生铁和钢材日均产量分别为286.47万吨、238.77万吨和388.4万吨,环比3月份分别增长0.61%、增长1.87%和下降2.4%。整体看4月份地产、基建表现依然偏弱,同时钢厂产量释放也处于较低水平,市场处于供需双弱局面。近期地产宽松政策持续加码,5月17日上午全国切实做好保交房工作视频会议召开,午间央行、金融监管总局发布3大地产需求端放松政策,包括降低最低首付比例、取消房贷利率政策下限、以及调降公积金贷款利率等。下午国务院举行政策例行吹风会,宣布设立3000亿元保障性住房再贷款,支持地产去库存。此外,17日2024年超长期特别国债(一期)启动招标,期限为30年,招标总额为400亿元。随着宽松政策不断发力,市场预期有所改善。预计短期螺纹盘面震荡偏强运行。

热卷方面,本周热卷产量环比回落0.46万吨至324.66万吨,同比增加15.7万吨;社库环比回落2.14万吨至330.25万吨,同比增加52.79万吨;厂库环比回落3.7万吨至85.4万吨,同比减少4.6万吨。本周热卷表观消费量环比回升7.39万吨至330.5吨,同比增加20.42万吨。热卷产量回落,库存再次转降,表需回升,数据表现好于预期。据中国工程机械工业协会对挖掘机主要制造企业统计,2024年4月销售各类挖掘机18822台,同比增长0.27%;1-4月共销售挖掘机68786台,同比下降9.78%,挖掘机销量整体仍处于偏弱局面。近期宏观政策宽松不断,对市场信心形成较强提振,热卷需求也出现一定幅度改善。不过整体看热卷需求表现依然偏弱,部分地区库存压力较大。预计短期热卷盘面震荡整理运行。

铁矿石:地产利好政策提振矿价,关注终端需求韧性

供应端,本周进口矿发运以及到港量双双回落,到港量回落幅度高于发运回落幅度。全球发运量环比下降123.8万吨至3002.9万吨。澳洲发运量1817.6万吨,环比减少238.5万吨。巴西发运量627.9万吨,环比减少3.2万吨。 四大矿山来看,除力拓发运量环比有所下降外,BHP、FMG、VALE发运量环比有所增加。且据报道,力拓周一表示西澳铁矿石业务的一列铁矿石列车脱轨,一般铁路线路2-3天会恢复运营,预计产生影响有限。45港到港量环比下降234万吨至2146万吨。内矿产能利用率、铁精粉产量有所下降,内矿库存有所去库。

需求端,高炉开工率81.50%,环比上周基本持平,共新增2座高炉检修,2座高炉复产,检修发生在河北、天津地区,复产主要河北、四川地区。铁水产量环比增加2.39万吨至236.89万吨,同比减少2.47万吨,同比降幅继续收窄。进口矿日耗环比增加3.36万吨至289.24万吨、疏港量环比增加4.29万吨至306.98万吨。近期房地产利好政策频出,包括下调个人住房公积金贷款利率、调整个人住房贷款最低首付款比例、调整商业性个人住房贷款利率等,或将对市场情绪形成一定提振。

库存端,本周45港口铁矿石库存再次累库130.6万吨至1.48亿吨,年初以来累库2561万吨,较去年同期高出2019.6万吨。钢厂库存环比下降52万吨至9272万吨,年初以来下降255.09万吨,同比增加364万吨。

综合来看,近期海外供应端发运量、到港量有所下降,需求端持续回升,基本面有所改善。但前期供应持续大于需求,港口库存处于高位。近期地产宽松政策不断,对市场情绪有一定提振。预计短期铁矿石价格将呈现震荡整理走势。

煤焦:焦炭提降预期增强,焦煤供应逐步增加

焦炭方面,本周焦炭市场暂稳运行,第五轮提涨基本落空,市场情绪有所转弱。供应方面,据国家统计局数据,1-4月份焦炭产量为15848万吨,同比下降2.1%;其中4月焦炭产量为3849万吨,同比下降6.9%。随着近期焦企利润回升,生产积极性提升,本周Mysteel统计独立焦企全样本产能利用率为72.01% 增 0.94%;焦炭日均产量66.31增0.87。需求方面,近期钢厂生产连续七周增加,本周247家钢厂日均铁水产量环比增加2.39万吨至236.89万吨,同比减少2.47万吨,同比降幅继续收窄。不过随着钢厂利润下降,钢厂采购情绪一般,部分有控量情况,焦炭提降预期增强。库存方面,本周焦炭化库存下降,钢厂及港口焦炭库存小幅上升、焦炭总库存继续下降。综合来看,随着利润修复,近期焦企生产负荷逐步提升,焦炭供应量增加,而钢厂盈利情况欠佳,对焦炭采购积极性减弱,焦炭供需结构稍显宽松。预计短期焦炭盘面将弱势整理运行,后续需关注钢厂生产及利润情况。

焦煤方面,本周炼焦煤市场偏弱运行,主产地煤价普遍回落,幅度为50-100元。供给方面,本周山西吕梁传言放开夜班生产,但安全检查同步进行下,前期停产煤矿仍未复产,吕梁区域内大矿也暂未落实取消夜班,不过蒙煤三大口岸,近日通关量达到2280车/天的高位,支撑整体供应偏紧稍有缓解。需求方面,近期钢焦企业生产整体继续加快,本周日均铁水产量236.89万吨,环比增加2.39万吨,独立焦企焦炭日均产量66.31增0.87,钢焦企业对焦煤刚需依然较强。库存方面,本周焦化厂、钢厂焦煤库存全面上升,港口焦煤库存下降,焦煤总库存小幅上升。综合来看,目前焦煤供需均有所增加,焦炭价格预计将于下周进行第一轮降价,对煤焦市场情绪有一定影响。预计短期焦煤盘面将呈弱势整理运行态势。

废钢:成材端价格走弱叠加钢厂利润压缩,预计短期废钢呈现震荡偏弱走势

本周废钢价格小幅下跌,各地区均有所下跌。沙钢下调价格一次。

供给端,本周钢厂废钢日均到货量有所增加,高于去年同期水平。本周255家钢厂废钢日均到货量53万吨,环比增加6万吨。废钢破碎料加工企业开工率、产能利用率、产量环比均有所增加。

需求端,废钢需求持续增加,255家钢厂废钢日耗环比增加1.98万吨至54万吨,其中短流程钢厂日耗环比增加0.58万吨,长流程钢厂日耗环比增加0.82万吨。49家电炉厂开工率环比下跌1.1%至45.5%、产能利用率环比增加1.8%。利润方面,短流程钢厂利润有所增加,但仍面临亏损。

库存端,短流程钢厂废钢库存环比增加8.5万吨至154.3万吨,长流程钢厂废钢库存环比增加11.6万吨至196.8万吨。

综合来看,当前黑色系价格受到宏观消息提振,价格有所上涨。废钢基本面呈现供需双增格局,预计短期价格呈现窄幅震荡走势

铁合金:多重因素扰动,双硅走势背离

锰硅:市场传言较多,主力合约减仓下行,风险得以释放,中期锰矿进口仍有一定缺口。近期锰硅期价波动较大,连续数日出现5%以上振幅,支撑锰硅价格持续上行的主要原因有所变化,有消息称澳大利亚开始使用集装箱运输锰矿,但South32否认,市场风向转变,主力合约快速减仓,期价下挫,风险基本得以释放。基本面来看,随着锰硅生产利润环比好转,锰硅生产企业开机率及日均产量持续回升,目前北方大区锰硅生产即期利润约400元/吨,南方大区生产利润约200元/吨。最新一周开机率47.28%,环比上涨4.53个百分点,日均产量2.66万吨,环比5周环比回升,已经接近近年来历史同期均值水平,供应增量。锰硅需求也在持续恢复中,下游铁水产量持续恢复,钢招需求也在陆续释放,主流钢厂询盘价7900元/吨,最终定价8000元/吨,对锰硅价格与有一定指引。库存端来看,锰矿到货量出现明显下移,锰矿港口库存合计488.1万吨,同比降幅逐渐扩大,后续需持续关注。综合来看锰硅期价大幅下挫之后,市场情绪有所转变,中期锰矿进口仍有一定缺口,预计短期锰硅期价仍宽度震荡为主,中长期仍有支撑,建议投资者注意风险控制、注意甄别消息。

硅铁:硅铁供需双增,价格终端不断上移。本周主流钢厂招标价格公布,最终定价7300元/吨,超出市场预期,对硅铁价格有一定提振。基本面来看,硅铁生产企业开机率及日均产量连续数周环比回升,最新一周开机率为34.3%,环比上涨1.7个百分点,已经超过去年同期水平,日产环比上涨350吨到14413吨。需求端来看,硅铁需求量当周值环比上涨0.97%至20957吨,供需层面边际好转。但硅铁库存水平相对偏低,60家样本企业硅铁库存自2月中旬开始进入下降通道,截止5月10日,仅有5.6万吨。成本端对硅铁价格也有较强支撑,兰炭价格坚挺。综合来看,短期硅铁价格存有一定支撑,预计短期走势震荡偏强。

关注:相关政策,锰矿发运。