北京时间今日(6月13日)凌晨,美联储宣布利率决议,维持利率5.25%-5.5%的区间不变。这是美联储连续第七次按下“暂停键”,长时间将利率维持在二十多年来的高位水平。此次暂停加息的决策,得到了FOMC投票委员全票赞成,也符合市场预期。

此外,最新公布的“点阵图”显示,美联储决策者们将今年降息次数的中位数预期从3月份的3次降到了仅有1次。

鲍威尔在新闻发布会上表示,虽然5月份消费者价格指数低于预期,但美联储还没有信心开始降息。美联储普遍预计GDP增速将较去年放缓,就业增长步伐仍然强劲,但慢于第一季度。美国经济在实现美联储两个目标方面都取得了进展——将通胀率降至2%以和实现就业最大化。通货膨胀率已从约7%的水平大幅下降至2.7%,但仍然过高,美联储仍将维持紧缩的货币政策立场,需要看到更多数据来增强对通胀率可持续向2%目标迈进的信心。

市场分析人士表示,鲍威尔的讲话和点阵图都预示着,今年降息1次可能是大概率事件。

昨日晚间消息,美国5月CPI同比上升3.3%,预估为3.4%,前值为3.4%,低于市场预期,核心CPI同比增长3.4%,降至三年多来的最低。

华泰证券表示,美国4月和5月CPI连续降温,显示美国“去通胀”进程仍在持续,并边际提振联储年内降息的信心。

甬兴证券认为,市场对降息预期的整体长期观点基本维持,美元或延续震荡走弱,大宗商品价格有望中长期受益。

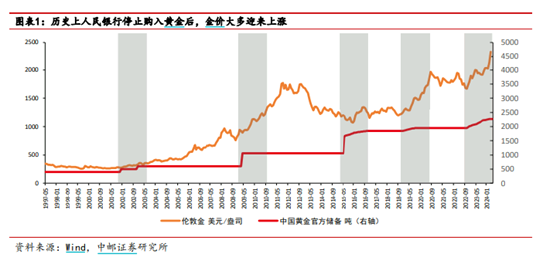

值得注意的是,5月中国央行暂停购入黄金,中邮证券分析指出,历史上来看,中国央行停止购金后往往伴随黄金价格的趋势性上涨,而不是市场担忧的行情转向。从历史上来看,中国央行对于黄金的择时胜率非常高,在2002年、2009年、2019年以及2022年,在中国央行停止增持黄金之后,金价都有不同程度的趋势性上涨行情。

中邮证券表示,虽然中国央行在5月暂停购入黄金以及美国5月非农数据超预期在一定程度上打击了交易盘的多头,造成了一定程度上的价格调整,但本轮金价上涨的大逻辑仍未改变;叠加美联储降息虽被延后,但不会缺席,交易盘在未来的入场有望加速黄金涨势,黄金本轮上涨远未结束,黄金有望上涨至3000美金/盎司以上。

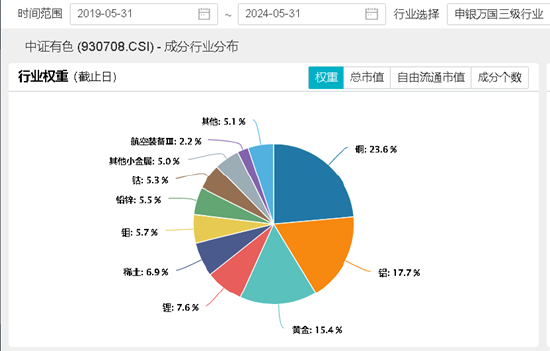

公开资料显示,按照申万三级行业口径,截至5月31日,有色龙头ETF(159876)跟踪的中证有色金属指数中,铜、铝、黄金是前三大重仓行业,分别占比23.6%、17.7%、15.4%,合计占比超50%。有望受益于黄金大涨行情,也有望受益于大宗商品上涨周期。

数据、图表来源:Wind,沪深交易所,华宝基金等

注:中证有色金属指数近5个完整年度的涨跌幅为:2019年,24.48%;2020年,35.84%;2021年,35.89%;2022年,-19.22%;2023年,-10.43%。

风险提示:有色龙头ETF(159876)被动跟踪中证有色金属指数(930708.CSI),该指数基日为2013.12.31,发布日期为2015.7.13,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。