记者 邓雄鹰 刘敬元

作为管理长期风险的行业,长期低利率对于保险公司来说是个巨大的挑战。

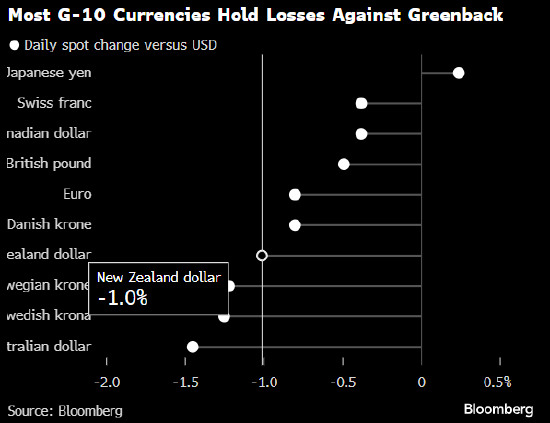

继前一轮下调后不到一年,寿险产品的预定利率再度触碰下调的窗口期。今年以来,虽然权益市场震荡上升,但长端利率下行曲线更加陡峭,人身险公司利差损压力进一步加剧。作为金融市场“无风险收益率”的主要参考指标,10年期国债收益率是衡量各类资产收益率的锚。目前,10年期国债收益率已下行至2.26%附近。

利率下行对保险公司经营的影响重大且深远。近年来,寿险公司盈利普遍依赖于利差,主营产品中多为利率敏感度高的传统年金险、终身寿险等产品。目前,不仅是当期新保单面临利差损问题,2013年费率市场化改革以来,大量预定利率4.025%、3.5%的保单续期保费也承担着利差压力。

大型保险公司由于经营时间长,总体负债成本相对较低,抗风险能力更强。对于中小险企来说,所面临的问题和挑战更加严峻。据记者从业内了解,中小型人身险公司的负债成本普遍高于3%。

某寿险公司负责人今年在业内交流时,用“危急”二字来形容中小型人身险公司面临的处境。该负责人表示,我国寿险业进入了低利率、低收益、低偿付能力的“三低”阶段,降低负债成本、控制利率敏感型产品规模,已成险企自救的必然选择。

2023年以来,监管部门已为推动寿险业负债成本下降做了诸多工作。去年8月起,保险公司按监管要求停售所有预定利率高于3%的传统寿险、预定利率高于2.5%的分红保险和最低保证利率高于2%的万能保险。今年年初,监管进一步要求调低万能险结算利率。此外,监管部门还积极推动行业降低费用成本,通过在全渠道实行“报行合一”引导保险公司算账经营,降低经营成本。

一些保险公司已在积极行动,包括开发利率敏感度相对较低的分红险,通过“保险+服务”链接养老健康生态圈,更好地满足客户个性化需求,以及在资产端加强与负债端联动,完善资产负债匹配联动及考核机制,进一步提升投研能力。

在全球保险业,利差损曾数次显露“獠牙”。从保险公司角度来看,应对利差损的关键是负债和投资两端发力,进一步精细化、专业化经营,并做好资产和负债联动——资产端进一步完善资产配置,夯实投资能力;负债端多元化利源结构,优化负债成本。

只有多措并举、稳健经营,方能穿越周期迷雾,铸就长久基业。